Buongiorno, inviamo di seguito il commento a cura di Frederik Ducrozet, Responsabile della ricerca macroeconomica di Pictet Wealth Management su crisi energetica e previsioni sulle decisioni della BCE in vista del meeting di domani. Restiamo a disposizione. Buona giornata, Giovanni M. +39 351 529 3362

Summary

* Nell’area euro, l’ammontare complessivo della spesa fiscale annunciata dai governi per contenere gli effetti della crisi energetica supera il 2% del PIL, anche se l’impatto finale sulle attività e sull’inflazione rimane incerto a causa di problemi di tempistica e attuazione. * Nonostante l’incertezza, crediamo che le ultime misure fiscali ridurranno i rischi negativi per la crescita, pur non annullandoli completamente. Per questo, non vediamo motivi per modificare le nostre previsioni sul PIL (2.9% nel 2022). – NOTA: dato ripreso da ultima flash note per contesto * Le banche centrali dovrebbero accogliere positivamente politiche di sostegno fiscale, ipotizzando una crescita di breve periodo e un impatto modesto sull’inflazione che favorirebbero politiche monetarie restrittive. * Dopo la svolta “hawkish” a Jackson Hole, è probabile un rialzo dei tassi di 75pb a settembre ed è improbabile che la BCE sorprenda in senso “dovish”. * L’obiettivo principale della BCE sarà quello di anticipare la stretta monetaria, a prescindere dalle interruzioni, fino a quando i tassi raggiungeranno un livello più “neutrale”, tra l’1% e il 2%. * Continuiamo a credere che la BCE sospenderà il suo ciclo di rialzi in una recessione che appare ogni giorno più grave, anche se la normalizzazione delle politiche potrebbe riprendere più avanti, nel 2023.

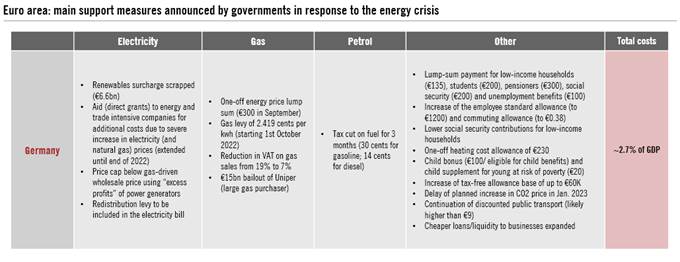

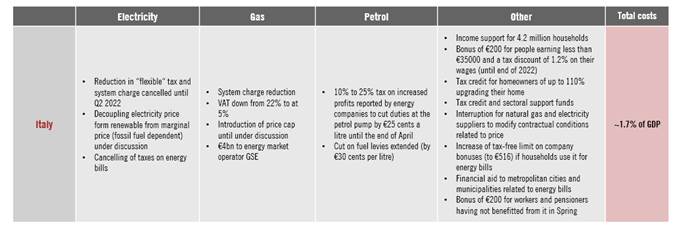

L’aggravarsi della crisi energetica è stato il catalizzatore di una nuova serie di misure di sostegno da parte dei governi, tra cui discussioni su vari meccanismi di price cap a livello europeo o nazionale, modifiche alla regolamentazione dei mercati energetici, sostegno diretto a famiglie e imprese, tagli fiscali, linee di credito e garanzie statali per i fornitori di energia e le PMI in difficoltà. Nell’area euro, l’ammontare complessivo della spesa fiscale annunciata finora quest’anno supera il 2% del PIL, anche se l’impatto finale sull’attività e sull’inflazione rimane incerto a causa di problemi di tempistica e di attuazione. Nel frattempo, i prezzi del gas e dell’elettricità sono tornati a salire dopo che venerdì la Russia ha interrotto completamente i flussi del Nordstream. In Germania, nel fine settimana il governo ha annunciato un (terzo) pacchetto fiscale del valore di 65 miliardi di euro (1,8% del PIL), comprendente un’ampia gamma di misure a sostegno di famiglie e imprese, nonché un piano per fissare un tetto ai prezzi dell’elettricità utilizzando come fonte di entrate i “profitti in eccesso” dei produttori di energia. I dettagli sono scarsi e il tetto massimo potrà essere attuato solo se non si deciderà nulla a livello europeo. Le misure di sostegno diretto contribuiranno a mitigare lo shock del reddito attraverso pagamenti una tantum alle famiglie a basso reddito, tagli ai contributi sociali e alle imposte e altri sussidi mirati (vedi tabella sotto). Con l’ultimo pacchetto, la Germania è ora uno degli Stati membri più attivi dal punto di vista fiscale, anche se nelle prossime settimane sono attese nuove iniziative in altri Paesi. Nonostante l’incertezza, siamo propensi a credere che le ultime misure fiscali ridurranno i rischi negativi per la crescita, ma non li annulleranno completamente. Inoltre, la maggior parte delle misure potrebbe ridurre l’inflazione solo marginalmente (meno dell’1% nella maggior parte dei casi) per un periodo di tempo limitato. Per questo, non vediamo motivi per modificare le nostre previsioni sul PIL (si veda la nostra nota flash “Area dell’euro: un policy-mix dettato dalle preoccupazioni energetiche”, 29 agosto). Tuttavia, le banche centrali dovrebbero accogliere con favore qualsiasi iniziativa che contribuisca a ridurre l’onere sulle famiglie più vulnerabili e sulle imprese energivore. Ipotizzando una spinta alla crescita a breve termine ma un impatto più modesto sull’inflazione, un nuovo sostegno fiscale dovrebbe essere coerente con un orientamento monetario più restrittivo, o almeno con la copertura politica per le banche centrali di continuare ad aumentare i tassi. Il Consiglio direttivo della BCE si riunirà mercoledì e giovedì, prima di un importante Consiglio dell’UE che venerdì discuterà le opzioni politiche per stabilizzare il mercato del gas. A seguito dell’offensiva dei falchi a Jackson Hole e della sorpresa al rialzo dell’inflazione core dell’area euro in agosto, è probabile che la BCE acceleri il ritmo di inasprimento con un rialzo dei tassi di 75 pb. Abbiamo evidenziato il rischio di un rialzo di 75 pb a giugno, dopo la conferenza della BCE a Sintra, ma sulla base di un rialzo di 25 pb a luglio, che era essenzialmente scolpito nella pietra fino all’ultimo minuto. Ora che le aspettative sono state ricalibrate con maggiore attenzione e che sono state esposte le motivazioni per un rialzo di 75 pb (si veda il riepilogo qui sotto), è improbabile che la BCE sorprenda in senso dovish, soprattutto perché la valuta rimane sotto pressione, aggravando il problema dell’inflazione importata. È improbabile che il capo economista della BCE Philip Lane metta il veto a un rialzo di 75 pb, anche se potrebbe cercare di attenuare le indicazioni di una serie di rialzi dei tassi più consistenti. Indipendentemente dalla sequenza, l’obiettivo principale della BCE sarà quello di anticipare l’inasprimento monetario, a prescindere dalle interruzioni, fino a quando i tassi raggiungeranno un livello più “neutrale”, tra l’1% e il 2%. Continuiamo a credere che la BCE sospenderà il suo ciclo di rialzi in una recessione che appare ogni giorno più grave, anche se la normalizzazione delle politiche potrebbe riprendere più avanti, nel 2023. Per il momento, i rischi sono orientati verso un front-loading più rapido e un tasso finale più alto, grazie all’intervento della politica fiscale. Si noti che la BCE dispone di altri strumenti oltre ai tassi di policy per normalizzare la propria posizione, tra cui l’inasprimento quantitativo del programma di acquisto di attività, la modifica dei parametri delle TLTRO (se non la loro totale cessazione) o la remunerazione delle riserve in eccesso, che saranno probabilmente oggetto di discussione nei prossimi mesi. English version

The deepening of the energy crisis has been the catalyst for a fresh round of government support measures, including discussions about various price cap mechanisms at the European or national level, changes to regulation of energy markets, direct support for households and companies, tax cuts, credit line and state guarantees for stressed energy providers and SMEs. In the euro area, the total amount of fiscal spending that has been announced so far this year is exceeding 2% of GDP, although the final impact on activity and inflation remains uncertain because of timing and implementation issues. Meanwhile, gas and electricity prices are on the rise again after Russia shut off Nordstream flows completely on Friday. In Germany, the government announced a (third) fiscal package over the weekend worth €65bn (1.8% of GDP), including a wide range of measures to support households and companies as well as a plan to cap electricity prices using “excess profits” of power generators as a source of revenue. Details are scarce and the cap may only be implemented if nothing is decided at the EU level. Direct support measures will help mitigate the income shock via one-off payments to low-income households, social contributions and tax cuts, and other targeted subsidies (see table below). Including the latest package, Germany now stands out as one of the most fiscally active member state, although fresh initiatives are to be expected in other countries in coming weeks. For all the uncertainty, our inclination is to believe that the latest fiscal measures will reduce downside risks to growth, but not offset them completely. Moreover, most measures may only reduce inflation marginally (by less than 1% in most cases) for a limited period of time. Net net, we see little reason to change our GDP forecasts (see our Flash Note “Euro area: a policy-mix dictated by energy worries”, 29 August). Still, central banks should welcome any initiative that help reduce the burden on the most vulnerable households and energy-intensive companies. Assuming a near-term boost to growth but a more modest impact on inflation, fresh fiscal support should be consistent with a tighter monetary stance, or at least political cover for central banks to keep hiking rates. The ECB’s Governing Council will meet on Wednesday and Thursday, ahead of an important EU Council on Friday discussing policy options to stabilise the gas market. Following an hawkish offensive at Jackson Hole and the upside surprise in euro area core inflation in August, the ECB is likely to speed up the pace of tightening by delivering a 75bp rate hike. We highlighted the risk of a 75bp hike in June following the ECB’s conference in Sintra, but that was on the basis of a 25bp hike in July, which was essentially carved in stone until the very last minute. Now that expectations have been more carefully recalibrated and the rationale for a 75bp hike was laid out (see recap below), the ECB is unlikely to surprise on the dovish side especially as the currency remains under pressure, adding to the imported inflation problem. ECB Chief economist Philip Lane is unlikely to veto a 75bp hike, although he may try and water down any guidance of a series of larger rate hikes. Regardless of the sequencing, the ECB’s main goal will be to front-load monetary tightening, whatever it breaks, until policy rates reach a more ‘neutral’ level, between 1% and 2%. We continue to believe that the ECB will pause its hiking cycle in a recession that looks more severe by the day, even if policy normalisation could resume later in 2023. For now, risks are tilted towards a faster front-loading and a higher terminal rate as fiscal policy steps in. Note that the ECB has other tools than policy rates to normalise its stance, including Quantitative Tightening of the Asset Purchase Programme, changes in TLTRO parameters (if not ending them altogether), or the remuneration of excess reserves, which are all likely to be discussed in coming months.

Giovanni Prati

BC Communication E.

giovanni-prati@bc-communication.it<

mailto:giovanni-prati@bc-communication.it> M. +39 351 529 3362 Corso Sempione, 8 20154 Milano

www.bc-communication.it<

www.bc-communication.it/>

Ai sensi del D.L.196 del 30/06/2003 e Reg. UE 2016/679 si precisa che le informazioni contenute in questo messaggio sono riservate ed a uso esclusivo del destinatario. Qualora il messaggio in parola Le fosse pervenuto per errore, La preghiamo di eliminarlo senza copiarlo e di non inoltrarlo a terzi, dandocene gentilmente comunicazione. Il mittente non rilascia alcuna garanzia e declina qualsivoglia responsabilità relative al contenuto, all’esattezza e alla completezza del messaggio ovvero inerenti cambiamenti intervenuti dopo l’invio o altri rischi conseguenti dalla trasmissione elettronica ect. BC Communication garantisce la massima riservatezza dei dati in proprio possesso e la possibilità di richiederne la comunicazione, la cancellazione, l’aggiornamento, la rettifica e l’integrazione secondo quanto disposto dall’Art.da 15 a 22 del Reg. EU2016/67 scrivendo a

info@bc-communication.it<

mailto:info@bc-communication.it>.

This message, for the Law 196 dated 06/30/2003 and Reg. EU 2016/679, may contain confidential and/or privileged information. If you are not the addressee or authorized to receive this for the addressee, you must not use, copy, disclose or take any action based on this message or any information herein. If you have received this message in error, please advise the sender immediately by reply e-mail and delete this message. The sender does not give any warranty or accept liability as the content, accuracy or completeness of sent messages and accepts no responsibility for changes made after they were sent or for other risks which arise as a result of e-mail transmission etc. BC Communication ensures to respect the confidentiality of the Personal Data in its possessions and guarantees the possibility to request its access, erasure, update, rectification and integration in accordance with the provisions of the Art. from 15 to 22 of EU Regulation 2016/67, by written request to the address:

info@bc-communication.it<

mailto:info@bc-communication.it>

da Pictet WM Previsioni BCE e crisi energetica – commento di Frederik Ducrozet

Summary

* Nell’area euro, l’ammontare complessivo della spesa fiscale annunciata dai governi per contenere gli effetti della crisi energetica supera il 2% del PIL, anche se l’impatto finale sulle attività e sull’inflazione rimane incerto a causa di problemi di tempistica e attuazione. * Nonostante l’incertezza, crediamo che le ultime misure fiscali ridurranno i rischi negativi per la crescita, pur non annullandoli completamente. Per questo, non vediamo motivi per modificare le nostre previsioni sul PIL (2.9% nel 2022). – NOTA: dato ripreso da ultima flash note per contesto * Le banche centrali dovrebbero accogliere positivamente politiche di sostegno fiscale, ipotizzando una crescita di breve periodo e un impatto modesto sull’inflazione che favorirebbero politiche monetarie restrittive. * Dopo la svolta “hawkish” a Jackson Hole, è probabile un rialzo dei tassi di 75pb a settembre ed è improbabile che la BCE sorprenda in senso “dovish”. * L’obiettivo principale della BCE sarà quello di anticipare la stretta monetaria, a prescindere dalle interruzioni, fino a quando i tassi raggiungeranno un livello più “neutrale”, tra l’1% e il 2%. * Continuiamo a credere che la BCE sospenderà il suo ciclo di rialzi in una recessione che appare ogni giorno più grave, anche se la normalizzazione delle politiche potrebbe riprendere più avanti, nel 2023.

L’aggravarsi della crisi energetica è stato il catalizzatore di una nuova serie di misure di sostegno da parte dei governi, tra cui discussioni su vari meccanismi di price cap a livello europeo o nazionale, modifiche alla regolamentazione dei mercati energetici, sostegno diretto a famiglie e imprese, tagli fiscali, linee di credito e garanzie statali per i fornitori di energia e le PMI in difficoltà. Nell’area euro, l’ammontare complessivo della spesa fiscale annunciata finora quest’anno supera il 2% del PIL, anche se l’impatto finale sull’attività e sull’inflazione rimane incerto a causa di problemi di tempistica e di attuazione. Nel frattempo, i prezzi del gas e dell’elettricità sono tornati a salire dopo che venerdì la Russia ha interrotto completamente i flussi del Nordstream. In Germania, nel fine settimana il governo ha annunciato un (terzo) pacchetto fiscale del valore di 65 miliardi di euro (1,8% del PIL), comprendente un’ampia gamma di misure a sostegno di famiglie e imprese, nonché un piano per fissare un tetto ai prezzi dell’elettricità utilizzando come fonte di entrate i “profitti in eccesso” dei produttori di energia. I dettagli sono scarsi e il tetto massimo potrà essere attuato solo se non si deciderà nulla a livello europeo. Le misure di sostegno diretto contribuiranno a mitigare lo shock del reddito attraverso pagamenti una tantum alle famiglie a basso reddito, tagli ai contributi sociali e alle imposte e altri sussidi mirati (vedi tabella sotto). Con l’ultimo pacchetto, la Germania è ora uno degli Stati membri più attivi dal punto di vista fiscale, anche se nelle prossime settimane sono attese nuove iniziative in altri Paesi. Nonostante l’incertezza, siamo propensi a credere che le ultime misure fiscali ridurranno i rischi negativi per la crescita, ma non li annulleranno completamente. Inoltre, la maggior parte delle misure potrebbe ridurre l’inflazione solo marginalmente (meno dell’1% nella maggior parte dei casi) per un periodo di tempo limitato. Per questo, non vediamo motivi per modificare le nostre previsioni sul PIL (si veda la nostra nota flash “Area dell’euro: un policy-mix dettato dalle preoccupazioni energetiche”, 29 agosto). Tuttavia, le banche centrali dovrebbero accogliere con favore qualsiasi iniziativa che contribuisca a ridurre l’onere sulle famiglie più vulnerabili e sulle imprese energivore. Ipotizzando una spinta alla crescita a breve termine ma un impatto più modesto sull’inflazione, un nuovo sostegno fiscale dovrebbe essere coerente con un orientamento monetario più restrittivo, o almeno con la copertura politica per le banche centrali di continuare ad aumentare i tassi. Il Consiglio direttivo della BCE si riunirà mercoledì e giovedì, prima di un importante Consiglio dell’UE che venerdì discuterà le opzioni politiche per stabilizzare il mercato del gas. A seguito dell’offensiva dei falchi a Jackson Hole e della sorpresa al rialzo dell’inflazione core dell’area euro in agosto, è probabile che la BCE acceleri il ritmo di inasprimento con un rialzo dei tassi di 75 pb. Abbiamo evidenziato il rischio di un rialzo di 75 pb a giugno, dopo la conferenza della BCE a Sintra, ma sulla base di un rialzo di 25 pb a luglio, che era essenzialmente scolpito nella pietra fino all’ultimo minuto. Ora che le aspettative sono state ricalibrate con maggiore attenzione e che sono state esposte le motivazioni per un rialzo di 75 pb (si veda il riepilogo qui sotto), è improbabile che la BCE sorprenda in senso dovish, soprattutto perché la valuta rimane sotto pressione, aggravando il problema dell’inflazione importata. È improbabile che il capo economista della BCE Philip Lane metta il veto a un rialzo di 75 pb, anche se potrebbe cercare di attenuare le indicazioni di una serie di rialzi dei tassi più consistenti. Indipendentemente dalla sequenza, l’obiettivo principale della BCE sarà quello di anticipare l’inasprimento monetario, a prescindere dalle interruzioni, fino a quando i tassi raggiungeranno un livello più “neutrale”, tra l’1% e il 2%. Continuiamo a credere che la BCE sospenderà il suo ciclo di rialzi in una recessione che appare ogni giorno più grave, anche se la normalizzazione delle politiche potrebbe riprendere più avanti, nel 2023. Per il momento, i rischi sono orientati verso un front-loading più rapido e un tasso finale più alto, grazie all’intervento della politica fiscale. Si noti che la BCE dispone di altri strumenti oltre ai tassi di policy per normalizzare la propria posizione, tra cui l’inasprimento quantitativo del programma di acquisto di attività, la modifica dei parametri delle TLTRO (se non la loro totale cessazione) o la remunerazione delle riserve in eccesso, che saranno probabilmente oggetto di discussione nei prossimi mesi. English version

The deepening of the energy crisis has been the catalyst for a fresh round of government support measures, including discussions about various price cap mechanisms at the European or national level, changes to regulation of energy markets, direct support for households and companies, tax cuts, credit line and state guarantees for stressed energy providers and SMEs. In the euro area, the total amount of fiscal spending that has been announced so far this year is exceeding 2% of GDP, although the final impact on activity and inflation remains uncertain because of timing and implementation issues. Meanwhile, gas and electricity prices are on the rise again after Russia shut off Nordstream flows completely on Friday. In Germany, the government announced a (third) fiscal package over the weekend worth €65bn (1.8% of GDP), including a wide range of measures to support households and companies as well as a plan to cap electricity prices using “excess profits” of power generators as a source of revenue. Details are scarce and the cap may only be implemented if nothing is decided at the EU level. Direct support measures will help mitigate the income shock via one-off payments to low-income households, social contributions and tax cuts, and other targeted subsidies (see table below). Including the latest package, Germany now stands out as one of the most fiscally active member state, although fresh initiatives are to be expected in other countries in coming weeks. For all the uncertainty, our inclination is to believe that the latest fiscal measures will reduce downside risks to growth, but not offset them completely. Moreover, most measures may only reduce inflation marginally (by less than 1% in most cases) for a limited period of time. Net net, we see little reason to change our GDP forecasts (see our Flash Note “Euro area: a policy-mix dictated by energy worries”, 29 August). Still, central banks should welcome any initiative that help reduce the burden on the most vulnerable households and energy-intensive companies. Assuming a near-term boost to growth but a more modest impact on inflation, fresh fiscal support should be consistent with a tighter monetary stance, or at least political cover for central banks to keep hiking rates. The ECB’s Governing Council will meet on Wednesday and Thursday, ahead of an important EU Council on Friday discussing policy options to stabilise the gas market. Following an hawkish offensive at Jackson Hole and the upside surprise in euro area core inflation in August, the ECB is likely to speed up the pace of tightening by delivering a 75bp rate hike. We highlighted the risk of a 75bp hike in June following the ECB’s conference in Sintra, but that was on the basis of a 25bp hike in July, which was essentially carved in stone until the very last minute. Now that expectations have been more carefully recalibrated and the rationale for a 75bp hike was laid out (see recap below), the ECB is unlikely to surprise on the dovish side especially as the currency remains under pressure, adding to the imported inflation problem. ECB Chief economist Philip Lane is unlikely to veto a 75bp hike, although he may try and water down any guidance of a series of larger rate hikes. Regardless of the sequencing, the ECB’s main goal will be to front-load monetary tightening, whatever it breaks, until policy rates reach a more ‘neutral’ level, between 1% and 2%. We continue to believe that the ECB will pause its hiking cycle in a recession that looks more severe by the day, even if policy normalisation could resume later in 2023. For now, risks are tilted towards a faster front-loading and a higher terminal rate as fiscal policy steps in. Note that the ECB has other tools than policy rates to normalise its stance, including Quantitative Tightening of the Asset Purchase Programme, changes in TLTRO parameters (if not ending them altogether), or the remuneration of excess reserves, which are all likely to be discussed in coming months.

Giovanni Prati

BC Communication E. giovanni-prati@bc-communication.it<mailto:giovanni-prati@bc-communication.it> M. +39 351 529 3362 Corso Sempione, 8 20154 Milano www.bc-communication.it<www.bc-communication.it/>

Ai sensi del D.L.196 del 30/06/2003 e Reg. UE 2016/679 si precisa che le informazioni contenute in questo messaggio sono riservate ed a uso esclusivo del destinatario. Qualora il messaggio in parola Le fosse pervenuto per errore, La preghiamo di eliminarlo senza copiarlo e di non inoltrarlo a terzi, dandocene gentilmente comunicazione. Il mittente non rilascia alcuna garanzia e declina qualsivoglia responsabilità relative al contenuto, all’esattezza e alla completezza del messaggio ovvero inerenti cambiamenti intervenuti dopo l’invio o altri rischi conseguenti dalla trasmissione elettronica ect. BC Communication garantisce la massima riservatezza dei dati in proprio possesso e la possibilità di richiederne la comunicazione, la cancellazione, l’aggiornamento, la rettifica e l’integrazione secondo quanto disposto dall’Art.da 15 a 22 del Reg. EU2016/67 scrivendo a info@bc-communication.it<mailto:info@bc-communication.it>.

This message, for the Law 196 dated 06/30/2003 and Reg. EU 2016/679, may contain confidential and/or privileged information. If you are not the addressee or authorized to receive this for the addressee, you must not use, copy, disclose or take any action based on this message or any information herein. If you have received this message in error, please advise the sender immediately by reply e-mail and delete this message. The sender does not give any warranty or accept liability as the content, accuracy or completeness of sent messages and accepts no responsibility for changes made after they were sent or for other risks which arise as a result of e-mail transmission etc. BC Communication ensures to respect the confidentiality of the Personal Data in its possessions and guarantees the possibility to request its access, erasure, update, rectification and integration in accordance with the provisions of the Art. from 15 to 22 of EU Regulation 2016/67, by written request to the address: info@bc-communication.it<mailto:info@bc-communication.it>

Agenzia nr. 2430 – Promulgata la Legge sul salario minimo. Parchitelli: “La Puglia all’avanguardia nella tutela dei diritti dei lavoratori”

LAZIO, LA SETTIMANA IN CONSIGLIO REGIONALE (25 – 29 NOVEMBRE 2024)

Giuffrè Francis Lefebvre presenta “ANCORA VIOLENZA? ISTRUZIONI CONTRO L’USO”, il nuovo volume pro bono di Alessia Sorgato

Le notizie di MonitoR della settimana – 22 novembre 2024 – n.796