Buongiorno,

di seguito inviamo il commento macro Amchor ai mercati a cura di Alvaro Sanmartin, Chief Economist, Amchor (foto in allegato).

Un caro saluto,

Diana Ferla

M +39.349.0847023

Commento macro Amchor: Usa ed UE, con l’inflazione sotto controllo si allontana la recessione. Cina e Sudest asiatico in rimbalzo

A cura di Alvaro Sanmartin, Chief Economist, Amchor

Sebbene i rischi rimangano rilevanti, iniziamo il 2023 con una prospettiva ragionevolmente costruttiva per l’economia globale. Riteniamo che negli Stati Uniti e nell’Eurozona sussistano le condizioni giuste affinché una politica monetaria moderatamente restrittiva possa tenere sotto controllo l’inflazione senza generare una recessione, tanto meno una recessione grave.

Stati Uniti: segnali di allentamento delle pressioni sui prezzi

Nel caso degli Stati Uniti, gli ultimi dati macroeconomici suggeriscono che si stanno già ottenendo risultati tangibili in termini di correzione dell’eccesso di domanda e che questo, a sua volta, comincia a tradursi in un certo allentamento delle pressioni su prezzi e salari. È inoltre positivo notare che le aspettative di inflazione a breve termine hanno iniziato a moderarsi nell’ultimo periodo.

È dunque altamente probabile che la Fed sia vicina a concludere il processo di rialzo dei tassi, aprendo così la porta a quello che potrebbe essere un atterraggio morbido per l’economia statunitense nel 2023.

Eurozona: possibili rischi da politiche fiscali espansive

Passando all’Eurozona, riteniamo che la crescita a breve termine continuerà a sorprendere al rialzo grazie al calo dei prezzi delle materie prime, una situazione di bilancio sana per famiglie e imprese, una politica fiscale chiaramente espansiva e una sensibile accelerazione dei salari.

In questo contesto, ciò che ci preoccupa maggiormente in Europa non è tanto la possibilità di una recessione nel breve termine, quanto piuttosto il rischio che la Banca Centrale Europea (Bce) sia costretta ad alzare i tassi più di quanto previsto finora per effetto del mantenimento di politiche di bilancio ancora molto espansive per tutto il 2023.

In quest’ottica, nelle prossime settimane presteremo particolare attenzione a due aspetti: i negoziati sui salari (per verificare che i salari non accelerino oltre il limite, a nostro avviso gestibile, del 4-5% entro il 2023) e, appunto, la politica fiscale (per verificare se nel corso dell’anno in corso sia possibile evitare eccessive distorsioni pro-cicliche).

Se la Bce fosse costretta a una politica monetaria ancora più aggressiva di quella attualmente prevista, aumenterebbe il rischio di recessione della zona euro e persino quello della possibile comparsa di tensioni nei mercati del debito periferico.

Comunque sia, l’Eurozona ha un importante vantaggio nell’affrontare l’attuale situazione di forte pressione inflazionistica: il fatto che per molti anni l’inflazione sia stata ben sotto controllo nel nostro continente sta contribuendo a mantenere ragionevolmente ancorate le aspettative di inflazione a medio e lungo termine. Con due conseguenze: i sindacati sono piuttosto cauti nelle loro richieste salariali e le aziende, in generale, non cercano di sfruttare l’attuale forza della domanda per aumentare in modo aggressivo i propri margini aziendali.

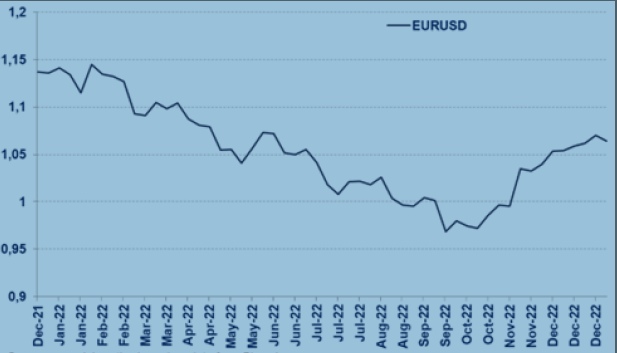

Inoltre, il recente apprezzamento dell’euro dovrebbe contribuire a un certo contenimento dei prezzi nei prossimi mesi.

Fonte: elaborazione propria su dati Bloomberg

Cina e Sud-Est asiatico: rimbalzo post-Covid

Per quanto riguarda la Cina, l’attività economica dovrebbe accelerare in modo significativo e potrebbe raggiungere tassi di crescita ben superiori al 5% nel 2023 grazie al rimbalzo dell’attività post-Covid e a politiche fiscali e monetarie fortemente espansive. Insieme alla Cina, i Paesi del Sud-Est asiatico quest’anno saranno probabilmente tra i migliori in termini di crescita economica: qui, infatti, la completa eliminazione delle restrizioni legate alla pandemia è avvenuta in tempi relativamente recenti e l’orientamento di politica monetaria è meno restrittivo di quello di Stati Uniti ed Europa.

Le implicazioni del quadro macro per le diverse classi di investimento:

A fronte di questo quadro macroeconomico, nonostante il nostro scenario di “atterraggio morbido” per l’economia statunitense, le valutazioni delle azioni USA non ci sembrano particolarmente interessanti. Per contro, i mercati azionari di Cina, Sud-Est asiatico ed Europa presentano, a nostro avviso, prospettive di rischio/rendimento ragionevolmente interessanti. A livello settoriale, grazie alla valutazione e al contesto di tassi d’interesse strutturalmente più elevati in cui probabilmente ci muoveremo nei prossimi anni, ci piace particolarmente il settore bancario europeo.

Inoltre, sebbene nell’Eurozona e negli Stati Uniti le curve dei rendimenti siano probabilmente prezzate, vediamo ancora più rischi di rialzo che di ribasso, soprattutto nella parte lunga della curva, che potrebbe essere influenzata da un’eventuale revisione al rialzo delle stime sui tassi neutrali. Per questo motivo diffidiamo delle esposizioni al debito periferico in Europa.

Nel caso del Giappone, riteniamo abbastanza probabile che nella prima metà del 2023 la Bank of Japan (BoJ) sarà costretta ad adottare ulteriori misure di allentamento nella sua politica di controllo della curva, il che potrebbe portare a un ulteriore spostamento verso l’alto della curva giapponese.

Nonostante la recente contrazione degli spread, continuiamo a preferire le emissioni societarie perché il nostro scenario macro è compatibile con tassi di default che rimangono moderati.

La conferma di un tetto all’inflazione negli Stati Uniti infine aprirebbe le porte a un interessante profilo di rischio-rendimento per le valute emergenti, soprattutto asiatiche. Allo stesso tempo, livelli di dollaro pari a 1,07-1,10 euro renderebbero il biglietto verde ragionevolmente interessante come copertura per le esposizioni ad attività rischiose nell’Eurozona. Lo yen, dal canto suo, potrebbe beneficiare di eventuali nuove misure di standardizzazione della politica monetaria da parte della BOJ quest’anno e, in questo senso, sarebbe anche in una buona posizione per servire da copertura contro gli shock negativi che potrebbero colpire l’economia globale.

Commento macro Amchor: Usa ed UE, si allontana la recessione. Cina e Sudest asiatico in rimbalzo

Buongiorno,

di seguito inviamo il commento macro Amchor ai mercati a cura di Alvaro Sanmartin, Chief Economist, Amchor (foto in allegato).

Un caro saluto,

Diana Ferla

M +39.349.0847023

Commento macro Amchor: Usa ed UE, con l’inflazione sotto controllo si allontana la recessione. Cina e Sudest asiatico in rimbalzo

A cura di Alvaro Sanmartin, Chief Economist, Amchor

Sebbene i rischi rimangano rilevanti, iniziamo il 2023 con una prospettiva ragionevolmente costruttiva per l’economia globale. Riteniamo che negli Stati Uniti e nell’Eurozona sussistano le condizioni giuste affinché una politica monetaria moderatamente restrittiva possa tenere sotto controllo l’inflazione senza generare una recessione, tanto meno una recessione grave.

Stati Uniti: segnali di allentamento delle pressioni sui prezzi

Nel caso degli Stati Uniti, gli ultimi dati macroeconomici suggeriscono che si stanno già ottenendo risultati tangibili in termini di correzione dell’eccesso di domanda e che questo, a sua volta, comincia a tradursi in un certo allentamento delle pressioni su prezzi e salari. È inoltre positivo notare che le aspettative di inflazione a breve termine hanno iniziato a moderarsi nell’ultimo periodo.

È dunque altamente probabile che la Fed sia vicina a concludere il processo di rialzo dei tassi, aprendo così la porta a quello che potrebbe essere un atterraggio morbido per l’economia statunitense nel 2023.

Eurozona: possibili rischi da politiche fiscali espansive

Passando all’Eurozona, riteniamo che la crescita a breve termine continuerà a sorprendere al rialzo grazie al calo dei prezzi delle materie prime, una situazione di bilancio sana per famiglie e imprese, una politica fiscale chiaramente espansiva e una sensibile accelerazione dei salari.

In questo contesto, ciò che ci preoccupa maggiormente in Europa non è tanto la possibilità di una recessione nel breve termine, quanto piuttosto il rischio che la Banca Centrale Europea (Bce) sia costretta ad alzare i tassi più di quanto previsto finora per effetto del mantenimento di politiche di bilancio ancora molto espansive per tutto il 2023.

In quest’ottica, nelle prossime settimane presteremo particolare attenzione a due aspetti: i negoziati sui salari (per verificare che i salari non accelerino oltre il limite, a nostro avviso gestibile, del 4-5% entro il 2023) e, appunto, la politica fiscale (per verificare se nel corso dell’anno in corso sia possibile evitare eccessive distorsioni pro-cicliche).

Se la Bce fosse costretta a una politica monetaria ancora più aggressiva di quella attualmente prevista, aumenterebbe il rischio di recessione della zona euro e persino quello della possibile comparsa di tensioni nei mercati del debito periferico.

Comunque sia, l’Eurozona ha un importante vantaggio nell’affrontare l’attuale situazione di forte pressione inflazionistica: il fatto che per molti anni l’inflazione sia stata ben sotto controllo nel nostro continente sta contribuendo a mantenere ragionevolmente ancorate le aspettative di inflazione a medio e lungo termine. Con due conseguenze: i sindacati sono piuttosto cauti nelle loro richieste salariali e le aziende, in generale, non cercano di sfruttare l’attuale forza della domanda per aumentare in modo aggressivo i propri margini aziendali.

Inoltre, il recente apprezzamento dell’euro dovrebbe contribuire a un certo contenimento dei prezzi nei prossimi mesi.

Fonte: elaborazione propria su dati Bloomberg

Cina e Sud-Est asiatico: rimbalzo post-Covid

Per quanto riguarda la Cina, l’attività economica dovrebbe accelerare in modo significativo e potrebbe raggiungere tassi di crescita ben superiori al 5% nel 2023 grazie al rimbalzo dell’attività post-Covid e a politiche fiscali e monetarie fortemente espansive. Insieme alla Cina, i Paesi del Sud-Est asiatico quest’anno saranno probabilmente tra i migliori in termini di crescita economica: qui, infatti, la completa eliminazione delle restrizioni legate alla pandemia è avvenuta in tempi relativamente recenti e l’orientamento di politica monetaria è meno restrittivo di quello di Stati Uniti ed Europa.

Le implicazioni del quadro macro per le diverse classi di investimento:

A fronte di questo quadro macroeconomico, nonostante il nostro scenario di “atterraggio morbido” per l’economia statunitense, le valutazioni delle azioni USA non ci sembrano particolarmente interessanti. Per contro, i mercati azionari di Cina, Sud-Est asiatico ed Europa presentano, a nostro avviso, prospettive di rischio/rendimento ragionevolmente interessanti. A livello settoriale, grazie alla valutazione e al contesto di tassi d’interesse strutturalmente più elevati in cui probabilmente ci muoveremo nei prossimi anni, ci piace particolarmente il settore bancario europeo.

Inoltre, sebbene nell’Eurozona e negli Stati Uniti le curve dei rendimenti siano probabilmente prezzate, vediamo ancora più rischi di rialzo che di ribasso, soprattutto nella parte lunga della curva, che potrebbe essere influenzata da un’eventuale revisione al rialzo delle stime sui tassi neutrali. Per questo motivo diffidiamo delle esposizioni al debito periferico in Europa.

Nel caso del Giappone, riteniamo abbastanza probabile che nella prima metà del 2023 la Bank of Japan (BoJ) sarà costretta ad adottare ulteriori misure di allentamento nella sua politica di controllo della curva, il che potrebbe portare a un ulteriore spostamento verso l’alto della curva giapponese.

Nonostante la recente contrazione degli spread, continuiamo a preferire le emissioni societarie perché il nostro scenario macro è compatibile con tassi di default che rimangono moderati.

La conferma di un tetto all’inflazione negli Stati Uniti infine aprirebbe le porte a un interessante profilo di rischio-rendimento per le valute emergenti, soprattutto asiatiche. Allo stesso tempo, livelli di dollaro pari a 1,07-1,10 euro renderebbero il biglietto verde ragionevolmente interessante come copertura per le esposizioni ad attività rischiose nell’Eurozona. Lo yen, dal canto suo, potrebbe beneficiare di eventuali nuove misure di standardizzazione della politica monetaria da parte della BOJ quest’anno e, in questo senso, sarebbe anche in una buona posizione per servire da copertura contro gli shock negativi che potrebbero colpire l’economia globale.

Parte il Catania Film Fest

INVITO – R.S.V.P. ➡️ Salomon Flagship Store Milano – 22 novembre 2024

INVITO STAMPA 20.11 H16:00 – Columbia Threadneedle Inv. – Outlook 2025

APPROVAZIONE DEFR – MARCO BERTUCCI, PRESIDENTE COMMISSIONE BILANCIO CONSIGLIO REGIONALE DEL LAZIO

Archivio

© 2023 Easy News Press Agency - Direttore Maurizio Zini