Buongiorno,

di seguito inviamo il weekly market outlook a cura di Steven Bell, Chief Economist EMEA di Columbia Threadneedle Investments (+ foto).

Restiamo a disposizione per ulteriori informazioni.

Un saluto,

Diana

M. +39 3381313854

Dove finirà la crisi finanziaria?

- Il collasso di Credit Suisse, un gigante del settore bancario europeo, ha riacceso i timori di una crisi finanziaria globale (GFC)

- Gli eventi recenti hanno inasprito le condizioni di credito in un mondo in cui stavano già diventando più restrittive

- La Fed sarà riluttante a tagliare i tassi se il mercato del lavoro rimane così rigido e l’inflazione così alta

- La situazione in Europa è molto diversa. I problemi di Credit Suisse non sembrano trovare riscontro in altre banche europee

Il crollo di Credit Suisse, gigante del settore bancario europeo, ha riacceso i timori di una crisi finanziaria globale (GFC). Nelle Prospettive di mercato di questa settimana, facciamo un passo indietro e consideriamo dove potrebbero trovarsi l’economia globale e i mercati finanziari tra 3-6 mesi.

Ci sono tre grandi differenze tra la crisi attuale e quella del GFC. Innanzitutto, oggi l’inflazione è ben al di sopra il target nelle economie sviluppate e ha persistentemente superato le previsioni delle banche centrali. Questo limita la loro libertà di manovra. Al contrario, negli Stati Uniti e in Europa l’inflazione core era bassa prima del crollo di Lehman Brothers nel 2008 e ha continuato a essere in calo per decenni. In secondo luogo, il sistema finanziario aveva allora un’enorme esposizione al settore immobiliare. In un certo senso, l’esposizione delle banche britanniche al settore immobiliare era superiore al 100% dei loro depositi. Infine, naturalmente, abbiamo avuto la crisi finanziaria globale e la regolamentazione finanziaria si è notevolmente rafforzata.

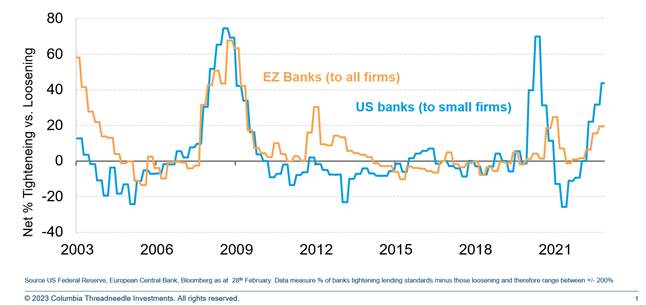

Gli eventi recenti hanno inasprito le condizioni di credito in un mondo in cui stavano già diventando più restrittive. Il grafico mostra che le banche negli Stati Uniti e in Europa stavano inasprendo gli standard di prestito alle imprese ben prima dell’ultima crisi. Nel caso dei prestiti alle piccole imprese negli Stati Uniti, il ritmo del cambiamento si è avvicinato a quello registrato durante la crisi finanziaria mondiale. Questi dati si riferiscono a gennaio: per un aggiornamento dovremo aspettare il mese prossimo e sicuramente assisteremo a un ulteriore inasprimento.

Le banche stanno già restringendo gli standard di prestito, soprattutto negli Stati Uniti

La Federal Reserve (Fed) invertirà quindi la rotta, scegliendo di non alzare i tassi questa settimana per poi iniziare a tagliarli aggressivamente? La Fed si rivelerà riluttante nel tagliare i tassi con un mercato del lavoro ancora così rigido e un’inflazione così alta. Tagliare i tassi troppo presto è stato un errore che i policymakers credono di aver commesso in periodi di inflazione passati. Hanno poi dovuto invertire la rotta e il risultato è stato una recessione più profonda rispetto a quella che si sarebbe verificata se avessero mantenuto i nervi saldi. Pertanto, la loro tendenza potrebbe essere quella di fornire assistenza al sistema finanziario, ma di non tagliare i tassi di interesse troppo presto.

Tuttavia, vi sono segnali che indicano che le pressioni inflazionistiche sottostanti si stanno attenuando negli Stati Uniti. L’Atlanta wage tracker, autorevole indicatore del livello salariale, pubblicato pochi giorni fa, ha mostrato un’importante inversione di tendenza. In particolare, la crescita dei salari di chi ha cambiato lavoro nell’ultimo anno è diminuita drasticamente rispetto a coloro che sono rimasti fermi. Una delle principali fonti di pressione al rialzo dei salari si è quindi attenuata. Ciò fa seguito alla modesta crescita delle retribuzioni evidenziata nel recente rapporto sull’occupazione. Inoltre, l’indice dei prezzi alla produzione degli Stati Uniti ha subito un significativo rallentamento, con segnali di un’ulteriore compressione dei margini aziendali. Questo indice è molto più ampio di quanto non fosse in passato, e di quanto non sia in altri paesi. Fornisce inoltre una buona misura dell’inflazione generalizzata nell’economia statunitense.

Il pezzo mancante nel puzzle per quanto riguarda il calo dell’inflazione statunitense è sempre il mercato del lavoro, che rimane straordinariamente rigido. Esiste un legame tra l’inasprimento delle condizioni di credito e l’occupazione negli Stati Uniti. Il ritardo è lungo e variabile, ma la Federal Reserve sarà attenta a questo aspetto.

Penso quindi che siamo vicini al picco dei tassi d’interesse statunitensi e che assisteremo, probabilmente, a un calo significativo entro la fine dell’anno.

La situazione in Europa è molto diversa. I problemi di Credit Suisse non sembrano trovare riscontro in altre banche europee. Certo, l’azzeramento delle obbligazioni di Credit Suisse è stato uno shock e renderà più costoso per le banche raccogliere ulteriori capitali. Gli standard di prestito si inaspriranno ulteriormente, ma il calo dei prezzi dell’energia è una delle principali fonti di miglioramento della fiducia dei consumatori e delle imprese in Europa. Le finanze di entrambi i settori sono solide. La Banca Centrale Europea ha fatto bene a procedere con un aumento dei tassi di 50 punti base la scorsa settimana. L’inflazione core in Europa è in aumento e le pressioni salariali sono forti. È molto probabile che i tassi d’interesse europei finiscano l’anno al di sopra di quelli statunitensi.

La Banca d’Inghilterra potrebbe essere sollevata dal fatto che non sono le banche britanniche a fare notizia. Il calo dei prezzi dell’energia implica come l’inflazione nel Regno Unito sia destinata a scendere e i timori di recessione si sono ora allontanati. Il recente Budget (la legge di lancio britannica) si è aggiunto a queste tendenze. Le pressioni salariali si sono già attenuate e i venti contrari derivanti dall’aumento dei tassi ipotecari sono forti. Quindi la BoE potrebbe procedere con un altro rialzo dei tassi, ma solo di 25 punti base. In ogni caso, a mio avviso, siamo vicini al picco dei tassi d’interesse nel Regno Unito.

Cosa significa tutto questo per i mercati? In primo luogo, i titoli di Stato appaiono interessanti. Nonostante le turbolenze, i TIPS statunitensi, l’equivalente americano dei gilt indicizzati, rendono attualmente l’1,2%. Si tratta di un rendimento reale superiore all’inflazione statunitense e appare piuttosto incoraggiante per il miglior credito al mondo durante una crisi. In secondo luogo, potremmo assistere a un indebolimento del dollaro a causa dell’andamento divergente dei tassi di interesse. Non è il solito schema a cui si assiste in un contesto di crisi. In terzo luogo, le azioni sembrano un po’ care. Potrebbero rappresentare una grande opportunità di acquisto a un certo punto, ma probabilmente non ancora.

Diana Avendaño Grassini

BC Communication

E. diana.grassini@bc-communication.it

M. +39 338 1313854

Corso Sempione, 8

20154 Milano

Ai sensi del D.L.196 del 30/06/2003 e Reg. UE 2016/679 si precisa che le informazioni contenute in questo messaggio sono riservate ed a uso esclusivo del destinatario. Qualora il messaggio in parola Le fosse pervenuto per errore, La preghiamo di eliminarlo senza copiarlo e di non inoltrarlo a terzi, dandocene gentilmente comunicazione.

Il mittente non rilascia alcuna garanzia e declina qualsivoglia responsabilità relative al contenuto, all’esattezza e alla completezza del messaggio ovvero inerenti cambiamenti intervenuti dopo l’invio o altri rischi conseguenti dalla trasmissione elettronica ect. BC Communication garantisce la massima riservatezza dei dati in proprio possesso e la possibilità di richiederne la comunicazione, la cancellazione, l’aggiornamento, la rettifica e l’integrazione secondo quanto disposto dall’Art.da 15 a 22 del Reg. EU2016/67 scrivendo a info@bc-communication.it.

This message, for the Law 196 dated 06/30/2003 and Reg. EU 2016/679, may contain confidential and/or privileged information. If you are not the addressee or authorized to receive this for the addressee, you must not use, copy, disclose or take any action based on this message or any information herein. If you have received this message in error, please advise the sender immediately by reply e-mail and delete this message. The sender does not give any warranty or accept liability as the content, accuracy or completeness of sent messages and accepts no responsibility for changes made after they were sent or for other risks which arise as a result of e-mail transmission etc. BC Communication ensures to respect the confidentiality of the Personal Data in its possessions and guarantees the possibility to request its access, erasure, update, rectification and integration in accordance with the provisions of the Art. from 15 to 22 of EU Regulation 2016/67, by written request to the address: info@bc-communication.it