Buongiorno,

inviamo di seguito e in allegato il commento “Asset allocation: sovrappesare le obbligazioni e sottopesare le azioni per rimanere prudenti” a cura della Strategy Unit di Pictet Asset Management.

Un saluto e una buona giornata,

Federica Guerrini

+39 340 7500862

Asset allocation: sovrappesare le obbligazioni e sottopesare le azioni per rimanere prudenti

A cura della Strategy Unit di Pictet Asset Management

13.06.2023

- Dalle rilevazioni degli ultimi mesi, l’inflazione non scende con la velocità che ci si attendeva e gli investitori stanno rivedendo le loro previsioni sulle tempistiche di un eventuale allentamento della politica monetaria da parte delle banche centrali e sull’approssimarsi di un picco dei tassi

- I nostri indicatori di ciclo economico globale mostrano segnali di indebolimento nei mercati sviluppati, mentre i mercati emergenti registrano ancora una crescita positiva. Rileviamo che le economie sviluppate si muovono sempre più in direzioni opposte

- Anche se il suo atteggiamento resta aggressivo, pensiamo che al momento la Fed possa optare per una pausa. Ciò, tuttavia, non comporta necessariamente miglioramenti delle condizioni di liquidità

- Le nostre metriche di valutazione mostrano che i prezzi della maggior parte delle asset class sono in territorio ampiamente neutrale, anche se la dispersione di valutazioni e rendimenti delle principali classi di attivi è insolitamente bassa, il che suggerisce un rischio di mercato sottostimato

La discussione sul tetto al debito USA ha riempito i titoli di giornale, ma i mercati hanno sempre creduto in un compromesso. Questo ha limitato la portata di un eventuale rally sull’azionario una volta che la questione si è risolta.

Rimangono però pertinenti le domande sull’andamento dell’economia globale, visto il peggioramento delle previsioni per gli Stati Uniti nelle ultime settimane, le delusioni sulla ripresa cinese post-COVID e l’instabilità dell’economia tedesca. Inoltre, dalle rilevazioni degli ultimi mesi, l’inflazione non scende con la velocità che ci si attendeva e, quindi, gli investitori stanno rivedendo le loro previsioni sulle tempistiche di un eventuale allentamento della politica monetaria da parte delle banche centrali e sull’approssimarsi di un picco dei tassi. Questo è uno dei motivi per cui la risposta dell’azionario alla buona stagione degli utili del primo trimestre non è stata così positiva: certo, il passato recente può anche essere stato buono, ma il futuro sembra sempre più incerto.

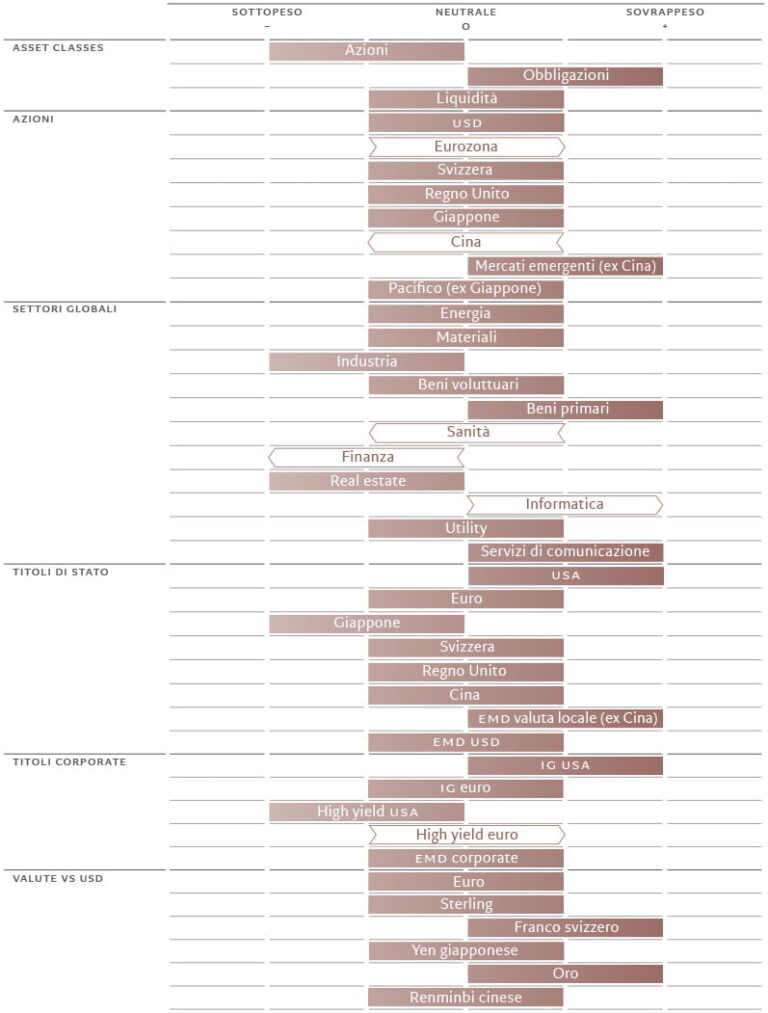

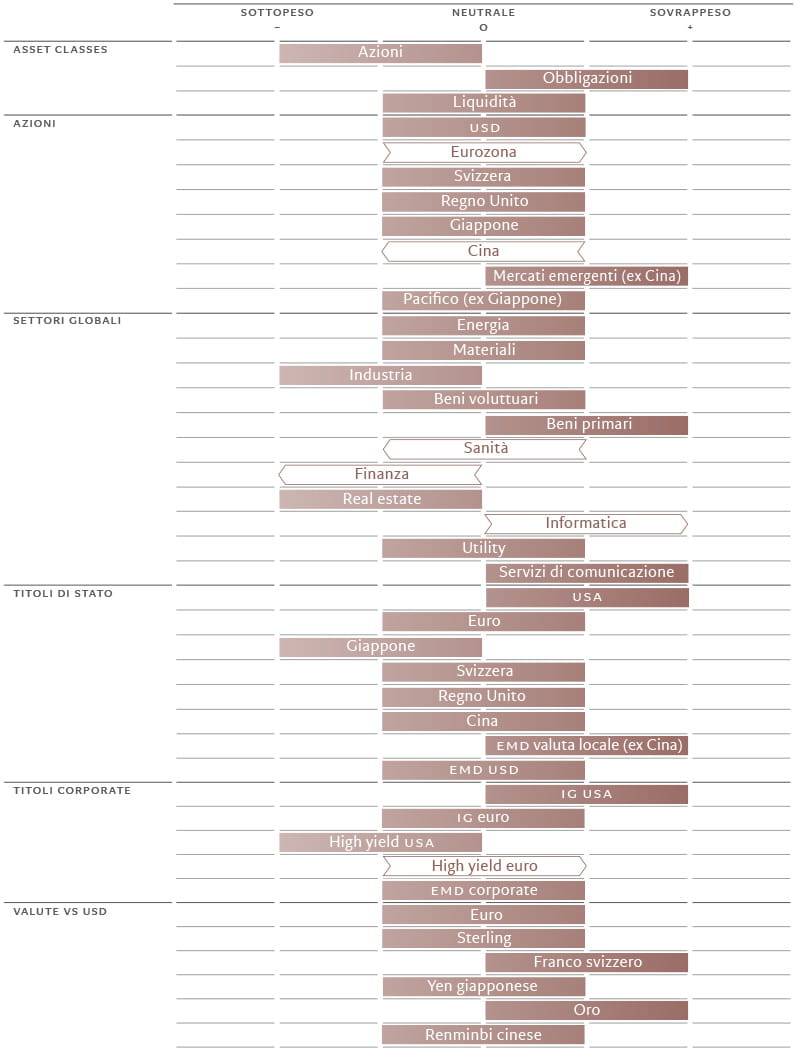

Di conseguenza, la nostra asset allocation resta prudente, sovrappesando le obbligazioni e sottopesando le azioni.

Figura 1 – Griglia dell’asset allocation di giugno 2023

I nostri indicatori di ciclo economico globale mostrano segnali di indebolimento nei mercati sviluppati, mentre i mercati emergenti registrano ancora una crescita positiva. Rileviamo, inoltre, che le economie sviluppate si muovono sempre più in direzioni opposte. Pare che la drastica serie di aumenti dei tassi da parte della Federal Reserve statunitense, avviata all’inizio dello scorso anno, stia intaccando l’economia americana. I consumatori statunitensi si stanno muovendo in anticipo, aumentando i loro livelli di risparmio; questo è da leggersi in senso positivo: la quantità di risparmi in eccesso e l’indebitamento relativamente basso delle famiglie suggeriscono che gli Stati Uniti non dovrebbero scivolare in una recessione neppure se la crescita dovesse essere inferiore alle sue potenzialità.

Per contro, la crescita dell’eurozona è in ripresa, anche se neppure qui i segnali sono del tutto positivi. L’economia si muove ancora a diverse velocità e gli indicatori del sentiment segnalano un persistente divario tra la vivacità dei servizi e la contrazione del comparto manifatturiero, nonostante gli ordinativi tedeschi non evasi rimangano ben al di sopra della media. Nel complesso, la bilancia commerciale dell’eurozona si è ripresa dallo shock energetico provocato dall’invasione russa dell’Ucraina e dovrebbe contribuire a rafforzare i trend deflazionistici. Nel frattempo, il Giappone si trova all’interno di un ciclo economico virtuoso, con un PIL in solida crescita grazie alla buona domanda interna. La Bank of Japan potrebbe però avviarne il rallentamento se, come prevediamo, dovesse porre fine al suo atteggiamento di politica monetaria ultra-accomodante.

Rimaniamo ottimisti sull’economia cinese, in quanto la domanda repressa post-pandemica è significativa e i tassi dei mutui ipotecari sono in discesa. Tuttavia, la tempistica della ripresa sembra un po’ incerta e i dati sull’attività di aprile sono stati nettamente più deboli del previsto. Le vendite al dettaglio sono scese del 12% al di sotto della media e il settore immobiliare resta in difficoltà.

I nostri indicatori di liquidità mostrano cicli globali asincroni, con una liquidità in contrazione nelle economie sviluppate e in espansione nei Paesi emergenti. Tuttavia, la contrazione dei mercati sviluppati è meno grave di quanto non fosse all’inizio dell’anno, grazie all’attenuazione delle pressioni inflazionistiche e, nel caso degli Stati Uniti, a quella che in sostanza è un’iniezione di liquidità da parte del Tesoro statunitense mediante la riduzione delle sue riserve cash, oltre agli aiuti d’emergenza forniti dalla Fed al comparto finanziario.

Anche se il suo atteggiamento resta aggressivo, pensiamo che al momento la Fed possa optare per una pausa. Ciò, tuttavia, non comporta necessariamente miglioramenti delle condizioni di liquidità: un calo dell’inflazione significa infatti un rialzo dei tassi reali. Allo stesso tempo, una volta risolto il dramma del tetto del debito, si può prevedere che il Tesoro statunitense si impegni a ristrutturare il suo bilancio. Anche questo significherebbe però una contrazione della liquidità. Le aspettative del mercato sui tassi sono comunque ambiziose e vedono tagli per 170 punti base nei prossimi 18 mesi.

Figura 2 – Variazione della liquidità della Federal Reserve statunitense dall’inizio del quantitative tightening vs S&P 500

Fonte: Refinitiv, Pictet Asset Management. Dati dal 31/05/2022 al 26/05/2023

Le nostre metriche di valutazione mostrano che i prezzi della maggior parte delle asset class sono in territorio ampiamente neutrale, anche se la dispersione di valutazioni e rendimenti delle principali classi di attivi è insolitamente bassa, il che suggerisce un rischio di mercato sottostimato. Le azioni dei mercati emergenti paiono a buon prezzo, soprattutto a fronte della debolezza di quelle cinesi. Nel frattempo, i guadagni del mese scorso hanno portato le azioni giapponesi da convenienti a neutrali.

Nel complesso, il nostro modello mostra un potenziale di rialzo limitato per i multipli azionari nei prossimi 12 mesi. Il multiplo di mercato USA è superiore del 15% al fair value a medio termine da noi stimato; inoltre, un calo dell’inflazione potrebbe farlo salire ulteriormente nel breve termine. Per quest’anno, prevediamo utili societari stabili negli Stati Uniti e in Europa, anche se c’è spazio per sorprese positive nei mercati emergenti.

Il quadro tecnico complessivo resta positivo per i titoli azionari, con un ulteriore consolidamento della dinamica sui mercati giapponese e svizzero. Tuttavia, la stagionalità è girata in negativo per le azioni europee e britanniche. In generale, gli indicatori di sentiment restano neutrali, tranne che per le azioni giapponesi, che ora paiono ipercomprate. Il comparto obbligazionario (neutrale) è rimasto invariato e il mercato dei Treasury USA è migliorato a neutrale.

La maggior parte dei sondaggi tra gli investitori indica un indebolimento della propensione al rischio: l’allocazione obbligazionaria dichiarata dai fund manager è la più alta degli ultimi 14 anni. Nel corso del mese c’è stata un’accelerazione dei flussi in uscita dal comparto azionario, guidata in primo luogo dagli Stati Uniti. Parallelamente, i flussi del mercato monetario e dei titoli di Stato sono rimasti solidi.

Le informazioni, opinioni e stime contenute nel presente documento riflettono un’opinione espressa alla data originale di pubblicazione e sono soggette a rischi e incertezze che potrebbero far sì che i risultati reali differiscano in maniera sostanziale da quelli qui presentati.

Il Gruppo Pictet

Fondato a Ginevra nel 1805, il Gruppo Pictet è uno dei principali gestori patrimoniali e del risparmio indipendenti in Europa. Con un patrimonio gestito e amministrato che ammonta a circa 620 miliardi di euro al 31 dicembre 2022, il Gruppo è controllato e gestito da otto soci e mantiene gli stessi principi di titolarità e successione in essere fin dalla fondazione. Il Gruppo Pictet, con oltre 5.300 dipendenti, ha il suo quartier generale a Ginevra e altre sedi nei seguenti centri finanziari: Amsterdam, Barcellona, Basilea, Bruxelles, Dubai, Francoforte, Hong Kong, Londra, Losanna, Lussemburgo, Madrid, Milano, Montreal, Monaco di Baviera, Nassau, New York, Osaka, Parigi, Principato di Monaco, Roma, Shanghai, Singapore, Stoccarda, Taipei, Tel Aviv, Tokyo, Torino, Verona e Zurigo. Pictet Asset Management (“Pictet AM”) comprende tutte le controllate e le divisioni del Gruppo Pictet che svolgono attività di asset management e gestione fondi istituzionali. Fra i principali clienti si annoverano alcuni dei maggiori fondi pensione, fondi sovrani e istituti finanziari a livello mondiale.

Contatti Stampa:

BC Communication

Federica Guerrini | Tel. +39 340 750 0862 | federica.guerrini@bc-communication.it

Lucrezia Pisani | Tel. +39 347 6732479 | lucrezia.pisani@bc-communication.it