Buongiorno,

di seguito e in allegato inviamo il commento “L’industria mineraria può essere un investimento responsabile?” a cura di Harry Ashman, Vice Presidente, Investimento responsabile di Columbia Threadneedle Investments (+ foto).

Restiamo a disposizione per ulteriori informazioni.

Un saluto,

Federica

M. +39 340 7500862

***

L’industria mineraria può essere un investimento responsabile?

A cura di Harry Ashman, Vice Presidente, Investimento responsabile di Columbia Threadneedle Investments

14.11.2022

L’abbandono dei combustibili fossili ha alimentato la domanda di “metalli di transizione” come il rame e la domanda sta superando l’offerta, sono necessarie nuove miniere. Mentre il mondo procede verso la decarbonizzazione, dobbiamo bilanciare attentamente la domanda con gli impatti socio-ambientali.

Conciliare l’industria mineraria con un approccio d’investimento responsabile può risultare estremamente difficile a causa dei gravi impatti ambientali e sociali associati a questo settore: il suo stesso modello di business si basa sull’estrazione e sull’utilizzo delle risorse finite del pianeta. Se mal pianificati, i progetti possono tra l’altro andare incontro a problemi di diritto fondiario, ovvero compromettere siti di importanza culturale o naturale. È stato riscontrato che, in caso di cattiva gestione, i prodotti di scarto dell’attività mineraria possono inquinare le risorse idriche locali o portare a disastri come il crollo della diga di sterili di Brumadinho, in Brasile, che nel 2019 provocò la morte di 270 persone. Inoltre, l’industria minero-metallurgica contribuisce a circa l’8% delle emissioni globali di gas serra.

Ciò nonostante, la società si affida sempre di più ai prodotti del settore vista la spinta ad accelerare la transizione energetica, il che sta già alimentando la domanda dei cosiddetti “metalli di transizione” come rame, nichel, cobalto e litio.

Abbiamo esaminato il ruolo dei metalli di transizione nel processo di decarbonizzazione, valutando se possano essere considerati un investimento responsabile. Ci siamo concentrati sul rame, in quanto si tratta di uno dei metalli più comunemente utilizzati, per il quale disponiamo di dati più precisi sulla crescita della domanda e sull’utilizzo finale.

La transizione energetica favorisce la crescita della domanda di rame

La mitigazione della crisi climatica e il passaggio a un’economia a basse emissioni di carbonio richiedono una massiccia espansione delle tecnologie a basse emissioni, come le energie rinnovabili e i veicoli elettrici, con conseguente aumento della domanda dei metalli necessari per queste tecnologie.

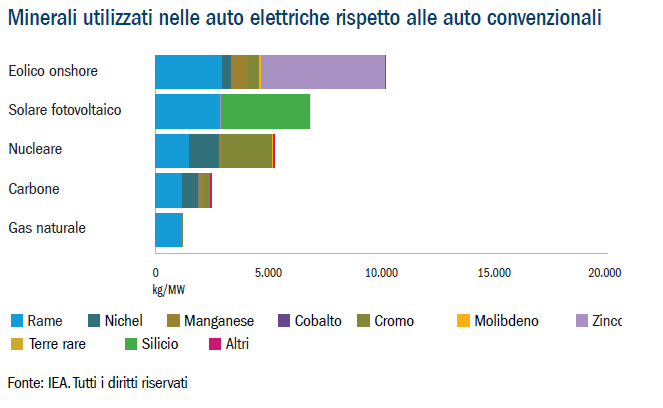

Come illustrato di seguito, il solare fotovoltaico, l’eolico onshore e l’eolico offshore richiedono rispettivamente circa 2,8, 2,9 e 8 tonnellate di rame per MW di nuova capacità, contro le 1,15 tonnellate/MW necessarie per la generazione convenzionale di elettricità dal carbone. A seconda della tecnologia, anche altri metalli di transizione evidenziano un forte aumento della domanda.

Per quanto riguarda i trasporti, i veicoli elettrici a batteria completa richiedono una quantità di rame per veicolo circa 2,5 volte superiore a quella di un tradizionale motore a combustione interna. Abbisognano inoltre di nuove reti di ricarica su larga scala, possibilmente alimentate con energia elettrica proveniente da fonti rinnovabili.

Il rame per “usi ecologici” rappresenta appena il 6% dei consumi attuali, mentre le quote maggiori sono riconducibili all’edilizia (29%), alle reti elettriche “tradizionali” (27%) e ai prodotti di consumo (22%). Tuttavia, si prevede che la domanda di rame per l’elettromobilità e le rinnovabili rappresenterà quasi il 40% della crescita totale nei prossimi 20 anni; Wood Mackenzie stima, infatti, che nel 2040 la domanda globale di rame supererà del 50% il livello attuale. Se il mondo opterà per un percorso di decarbonizzazione più aggressivo per allinearsi a uno scenario di 1,5°C, queste cifre non potranno che aumentare.

L’offerta di rame non terrà il passo

Servono nuove capacità estrattive, ma a causa di alcuni dei fattori socio-ambientali menzionati sopra, il sostegno pubblico e politico ai nuovi progetti necessari a soddisfare la domanda sta diminuendo, soprattutto nei mercati sviluppati.

Occorre inoltre concentrarsi sui giacimenti di grado più elevato, in quanto l’estrazione di metalli da quelli di grado inferiore è più costosa, inquinante e dispendiosa dal punto di vista energetico. Le stime variano, ma è opinione condivisa che gli investimenti insufficienti nell’offerta, abbinati alla crescita della domanda, porteranno a una carenza pari al 10% circa della domanda annuale di rame entro il 2030.

Fortunatamente, il rame può essere riciclato all’infinito senza che le sue proprietà chimiche o fisiche si deteriorino. Con l’aumento dei prezzi e i miglioramenti tecnologici, assisteremo probabilmente a un incremento del tasso di riciclaggio dall’attuale 15-20%. Questo potrebbe in qualche modo compensare la necessità di nuove miniere e i problemi che le accompagnano. Anche l’efficienza delle risorse giocherà un ruolo importante, come abbiamo visto nell’ultimo decennio quando la riduzione del contenuto di argento e di silicio nelle celle solari ha consentito un maggiore utilizzo dell’energia solare.

Nel complesso, prevediamo che la domanda di rame per usi ecologici finirà quasi per quadruplicarsi nel corso di questo decennio, fino a superare il 17% della domanda totale. Pur non rappresentando la quota preponderante della domanda complessiva, è innegabile che la transizione energetica dipende dalla capacità di soddisfare questa domanda. Riteniamo pertanto che il rame meriti di essere qualificato come metallo di transizione.

Per garantire che gli emittenti in cui si investe siano operatori responsabili e rispettino standard virtuosi di gestione ambientale e sociale è indubbiamente necessaria una due diligence accurata.

I trend osservati per il rame risultano amplificati nel caso di altri metalli di transizione con un minor numero di usi alternativi. I veicoli elettrici e le batterie di accumulo sono già i maggiori consumatori di litio, e lo scenario di sviluppo sostenibile dell’IEA prevede che entro il 2040 l’energia pulita rappresenterà il 60-70% della domanda di nichel e cobalto. Un impegno globale concertato per azzerare le emissioni nette a livello globale entro il 2050 richiederebbe nel 2040 un apporto di minerali sei volte superiore a quello attuale.

Purtroppo, le questioni socio-ambientali associate ad alcuni di questi metalli sono molto più rilevanti che per il rame, il che rende la loro inclusione nei portafogli ESG più difficile da giustificare agli occhi degli investitori responsabili. Ad esempio, attualmente la metà dell’estrazione di litio avviene in aree a forte stress idrico, dove le attività di estrazione, lavorazione e consumo incidono sulle comunità locali e sulla biodiversità.

I problemi inerenti a diritti umani, lavoro minorile, sicurezza, inquinamento e conflitti legati all’estrazione del cobalto nella Repubblica Democratica del Congo, responsabile di oltre il 60% dell’approvvigionamento globale, sono ampiamente documentati. Per gli investitori che si concentrano sulla mitigazione del rischio ESG e hanno un’esposizione diretta alle società minerarie della regione, come Glencore, questi problemi sono fonte di apprensione, al pari dei problemi della catena di approvvigionamento nei settori della tecnologia e dei produttori di accessori originali (“original equipment manufacturers”, OEM).

È possibile essere una società mineraria responsabile?

Nonostante le sfide che tutte le società minerarie devono affrontare, il settore ha migliorato costantemente le sue pratiche, anche se in alcune aree le azioni correttive sono state innescate da disastri o controversie.

Ad esempio, all’indomani del disastro di Brumadinho gli investitori hanno promosso l’elaborazione del Global Industry Standard on Tailings Management (Standard industriale globale sulla gestione degli sterili), mentre le infelici decisioni di Rio Tinto all’origine della distruzione di siti sacri aborigeni a Juukan Gorge hanno provocato una revisione delle pratiche di coinvolgimento delle comunità, della governance e della consapevolezza culturale in tutto il settore. Anche l’International Council on Mining and Metals ha contribuito al miglioramento degli standard ESG; particolarmente degno di nota, al riguardo, è l’impegno di tutti i membri a raggiungere l’azzeramento delle emissioni nette operative entro il 2050.

Questo costante miglioramento degli standard ha permesso a un numero limitato di società minerarie specializzate nell’estrazione di metalli di transizione di essere considerate operatori responsabili, il che, a nostro avviso, può essere un utile motore di performance a lungo termine.

Identificare le società minerarie più virtuose con gli standard ESG più elevati e incoraggiare quelle meno virtuose a migliorare è un modo per facilitare la transizione energetica.

Le società minerarie responsabili possono essere compatibili con un approccio focalizzato sui fattori ESG

La decarbonizzazione dell’economia globale richiede inevitabilmente quantità significative di rame e di altri metalli di transizione.

È necessario bilanciare gli impatti socio-ambientali locali delle operazioni minerarie con questa necessità. Gli investitori possono sostenere le società minerarie responsabili nello sviluppo dei nuovi progetti necessari per agevolare la transizione, assicurandosi al contempo che i management di queste aziende siano consapevoli della necessità di standard elevati in ogni fase del ciclo di vita del progetto. Dal mantenimento del consenso libero, preventivo e informato alle pratiche di gestione responsabile dei rifiuti e alle garanzie di riabilitazione dei siti, le società minerarie sono tenute a ottemperare a diversi standard ESG.

Via via che governi, investitori e imprese passano dalla fase di definizione degli obiettivi a quella di attuazione delle rispettive strategie sul cambiamento climatico, sorgeranno altre domande e compromessi di questo tipo, come abbiamo osservato nelle nostre riflessioni sul nesso tra clima e natura.

Va da sé che, se da un lato l’industria estrattiva può favorire la transizione, dall’altro il settore deve trovare il modo per decarbonizzare sé stesso visto il suo ruolo cruciale nel percorso globale verso la neutralità carbonica.

Dobbiamo continuare a farci guidare dai dati e dalla scienza per prendere decisioni nell’interesse a lungo termine della società e del pianeta. In qualità di investitori, la combinazione di ricerca e attività di stewardship è fondamentale per garantire un approccio responsabile ed equilibrato.

Per ulteriori informazioni si veda il sito internet di Columbia Threadneedle Investments: www.columbiathreadneedle.it

A proposito di Columbia Threadneedle Investments

Columbia Threadneedle Investments è un gruppo di asset management leader a livello globale, che gestisce EUR 558 miliardi[1] per conto di clienti individuali, istituzionali e corporate in tutto il mondo.

Ci avvaliamo delle competenze di oltre 2500 collaboratori, tra cui più di 650 professionisti dell’investimento operanti nel Nord America, in Europa e Asia[2]. Offriamo ai nostri clienti un’ampia gamma di strategie incentrate su azioni, obbligazioni e strumenti alternativi, nonché competenze specializzate nell’investimento responsabile e una suite completa di soluzioni.

Columbia Threadneedle Investments è il gruppo globale di asset management di Ameriprise Financial, Inc. (NYSE:AMP), uno dei principali fornitori statunitensi di servizi finanziari. In quanto parte di Ameriprise, beneficiamo del sostegno di una grande società di servizi finanziari diversificata e adeguatamente patrimonializzata.

[1] Al 30 settembre 2022.

[2] Fonte: Rapporto sugli utili relativo al terzo trimestre 2022 di Ameriprise Financial.

Contatti stampa: BC Communication

Federica Guerrini – federica.guerrini@bc-communication.it – +39 340 7500862

Lucrezia Pisani – lucrezia.pisani@bc-communication.it – +39 347 6732 479

![]()

Per scopi di marketing. Esclusivamente ad uso di Investitori professionali e/o qualificati nella rispettiva giurisdizione (da non utilizzare o trasmettere a clienti al dettaglio). Le performance conseguite in passato non costituiscono un’indicazione di analoghi rendimenti futuri. Il valore degli investimenti e il rendimento che ne deriva possono diminuire così come aumentare ed un investitore potrebbe non recuperare la somma investita. Threadneedle (Lux) è una società di investimento a capitale variabile (Société d’investissement à capital variable, o “SICAV”) costituita secondo le leggi del Gran Ducato di Lussemburgo. Le emissioni, i riscatti e le conversioni delle diverse classi di azioni sono effettuati dalla SICAV. La società di gestione di Threadneedle (Lux) è Threadneedle Management Luxembourg S.A., che è coadiuvata da Threadneedle Asset Management Ltd. e/o da società di sub-gestione selezionate. Questo materiale è a titolo informativo e non costituisce un’offerta o una sollecitazione all’acquisto o alla vendita di titoli o altri strumenti finanziari e non è volto ad offrire consigli o servizi di investimento. Si prega di leggere il Prospetto e le Informazioni Chiave per gli Investitori (KIID) prima di investire. Le sottoscrizioni di un comparto devono essere effettuate unicamente in base al Prospetto informativo, ovvero alle Informazioni Chiave per gli Investitori (KIID) e all’ultima relazione annuale o periodica, che possono essere richiesti gratuitamente presso il vostro consulente finanziario. Gli investitori dovrebbero prendere visione della sezione “Fattori di Rischio” del Prospetto per conoscere il rischio applicabile all’investimento per ciascun fondo. La documentazione summenzionata e i KIID sono disponibili in Inglese, Francese, Tedesco, Portoghese, Italiano, Spagnolo e Olandese (si prega di notare che il Prospetto non è disponibile in Olandese). I documenti possono essere ottenuti gratuitamente su richiesta scrivendo alla società di gestione in 44, rue de la Vallée, L-2661, Lussemburgo, Granducato del Lussemburgo, rivolgendosi all’International Financial Data Services (Luxembourg) S.A., 47, avenue John F. Kennedy, L-1855, Lussemburgo, Granducato del Lussemburgo oppure sul sito internet della società www.columbiathreadneedle.it all’interno della sezione chiamata “Documenti legali”. Threadneedle Management Luxembourg S.A ha la facolta’ di decidere di interrompere gli accordi relativi alla commercializzazione della Sicav in conformità con la normativa Europea. Una sintesi dei diritti degli Investitori è disponibile alla pagina del nostro sito in Inglese. Emesso da Threadneedle Management Luxembourg S.A. registrata presso il Registre de Commerce et des Societés (Luxembourg), Registered No. B 110242 44, rue de la Vallée, L-2661 Lussemburgo, Granducato del Lussemburgo. Columbia Threadneedle Investments è il marchio globale di gruppo delle società Columbia e Threadneedle. columbiathreadneedle.it

Federica Guerrini

BC Communication

E. federica.guerrini@bc-communication.it

M. +39 340 7500862

Corso Sempione, 8

20154 Milano

Ai sensi del D.L.196 del 30/06/2003 e Reg. UE 2016/679 si precisa che le informazioni contenute in questo messaggio sono riservate ed a uso esclusivo del destinatario. Qualora il messaggio in parola Le fosse pervenuto per errore, La preghiamo di eliminarlo senza copiarlo e di non inoltrarlo a terzi, dandocene gentilmente comunicazione.

Il mittente non rilascia alcuna garanzia e declina qualsivoglia responsabilità relative al contenuto, all’esattezza e alla completezza del messaggio ovvero inerenti cambiamenti intervenuti dopo l’invio o altri rischi conseguenti dalla trasmissione elettronica ect. BC Communication garantisce la massima riservatezza dei dati in proprio possesso e la possibilità di richiederne la comunicazione, la cancellazione, l’aggiornamento, la rettifica e l’integrazione secondo quanto disposto dall’Art.da 15 a 22 del Reg. EU2016/67 scrivendo a info@bc-communication.it.

This message, for the Law 196 dated 06/30/2003 and Reg. EU 2016/679, may contain confidential and/or privileged information. If you are not the addressee or authorized to receive this for the addressee, you must not use, copy, disclose or take any action based on this message or any information herein. If you have received this message in error, please advise the sender immediately by reply e-mail and delete this message. The sender does not give any warranty or accept liability as the content, accuracy or completeness of sent messages and accepts no responsibility for changes made after they were sent or for other risks which arise as a result of e-mail transmission etc. BC Communication ensures to respect the confidentiality of the Personal Data in its possessions and guarantees the possibility to request its access, erasure, update, rectification and integration in accordance with the provisions of the Art. from 15 to 22 of EU Regulation 2016/67, by written request to the address: info@bc-communication.it