Buongiorno,

inviamo di seguito e in allegato il commento “Occupazione USA: se gennaio è stato un mese d’oro, febbraio segna una nuova accelerazione”, a cura di Xiao Cui, Senior Investment Manager di Pictet Wealth Management.

Restiamo a disposizione.

Un caro saluto,

Carla Parisi

+39 3395796751

Occupazione USA: se gennaio è stato un mese d’oro, febbraio segna una nuova accelerazione

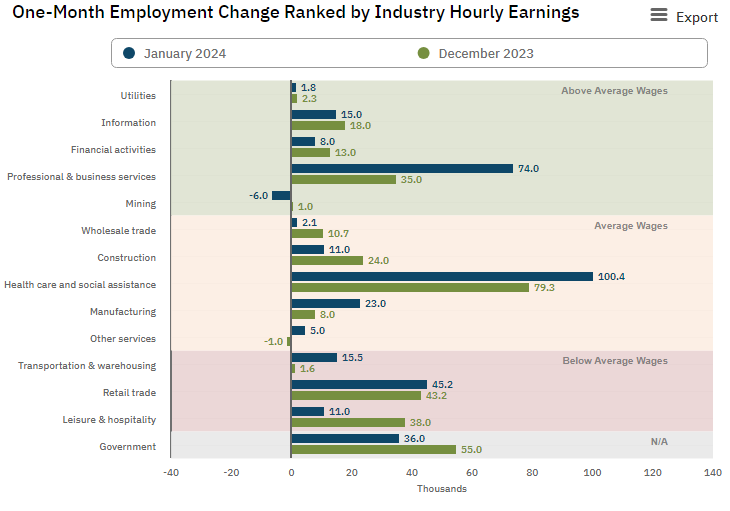

I dati sui salari non agricoli hanno fatto saltare le previsioni, raggiungendo le 353 mila unità (contro le attese di 185 mila). Tanto per cambiare, ci sono state revisioni al rialzo per i mesi passati e le revisioni del benchmark annuale hanno mostrato un’accelerazione dell’aumento dei posti di lavoro nel secondo semestre del 2023. La media trimestrale delle buste paga è di 289 mila contro le 165 mila di dicembre. Gennaio è tipicamente un mese rumoroso per le buste paga a causa dell’ampio aggiustamento stagionale. I posti di lavoro effettivi sono diminuiti di 2,6 milioni, ma normalmente sono diminuiti anche di più; quindi, i guadagni di posti di lavoro destagionalizzati sono stati di 353 mila. L’aggiustamento di questo mese non sembra eccessivo rispetto allo storico.

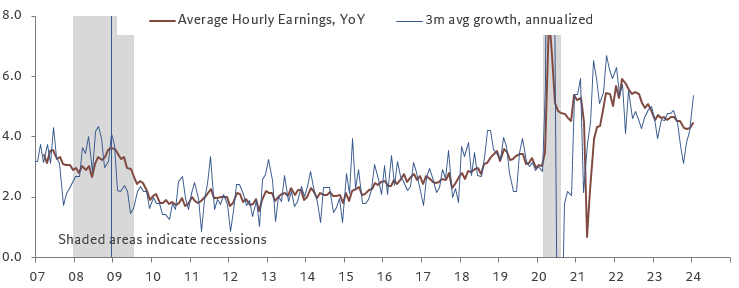

Anche l’ampiezza degli incrementi occupazionali è migliorata in questo e negli ultimi mesi rispetto alle revisioni. La riaccelerazione delle buste paga è stata ampia, con particolare forza nei servizi professionali e alle imprese, nel commercio al dettaglio e nella sanità. I lavoratori interinali, il tipo di occupazione più ciclico, sono aumentati leggermente dopo 21 mesi di contrazione.

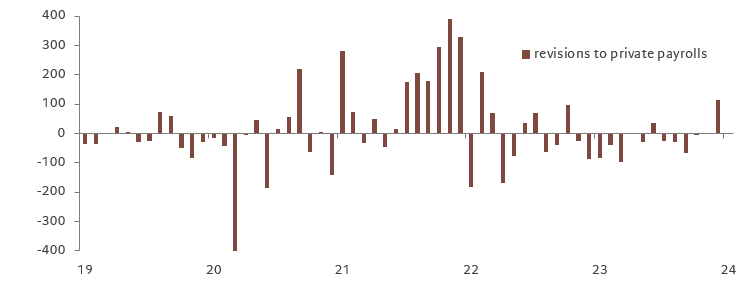

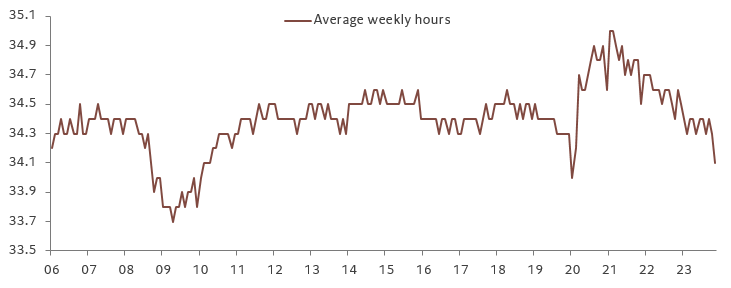

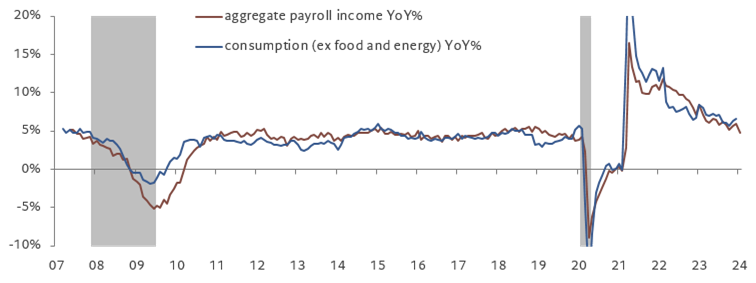

Anche la crescita dei salari ha registrato una nuova accelerazione, con un aumento dello 0,6% su base mensile, registrando il maggiore guadagno mensile dall’inizio della pandemia. La crescita annuale è rimbalzata al 4,5% da un 4,3% rivisto al rialzo, un livello ancora superiore a quello che sarebbe coerente con un obiettivo del 2%. L’unica pecca dei dati odierni è il forte calo delle ore settimanali medie, che sono scese al livello più basso dai tempi della pandemia. I datori di lavoro scelgono di mantenere i lavoratori ma di ridurne l’orario, dato che la pandemica carenza di offerta ha comportato una maggiore riluttanza a licenziare. Anche questo è un comportamento tipico della fase pre-recessiva, ma con gli altri dati del mercato del lavoro generalmente sani, lo leggeremmo come un segnale di continua accumulazione di manodopera.

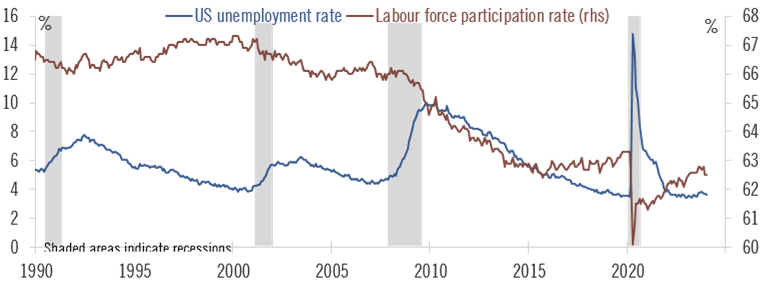

L’indagine sulle famiglie è stata solida, ma non ha mostrato un’accelerazione. Dopo l’aggiustamento per i controlli demografici (una pratica annuale a gennaio), l’occupazione è aumentata di 239 mila posti. Il tasso di partecipazione alla forza lavoro è rimasto invariato dopo i forti cali precedenti, e l’urato è rimasto basso al 3,7%; solido, sebbene il tasso di disoccupazione sia rimasto invariato al 3,7%. Il tasso di sottoccupazione U6 è aumentato per il secondo mese consecutivo, riflettendo un aumento dei lavoratori part-time per motivi economici.

È troppo presto per concludere che il mercato del lavoro si sta nuovamente riscaldando, considerati altri dati che mostrano una tendenza generale al raffreddamento. Tuttavia, il rapporto solleva il rischio di una riaccelerazione dell’economia, che a questo punto non porterebbe a ulteriori rialzi dei tassi, ma di certo allontanerebbero le scommesse sui tagli dei tassi e ridurrebbero l’ampiezza cumulativa. Powell si è chiaramente opposto ai tagli dei tassi a partire da marzo, e il rapporto di oggi chiude ulteriormente la porta a questa ipotesi. Manteniamo la previsione di un primo taglio a giugno e di un allentamento totale di 125 punti base per quest’anno.

ENGLISH VERSION

US Employment: If last month was goldilocks, this month is re-acceleration

Nonfarm payrolls blew street forecasts out of the water, coming in hot at 353k (vs. expectation of 185k). For a change, there were upward revisions to past months and the annual benchmark revisions showed an acceleration in job gains in H2 2023. The three-month average pace of payrolls is at 289k vs. 165k as reported in December. January is typically a noisy month for payrolls due to large seasonal adjustment. Actual jobs fell by 2.6m, but they normally fell by even more so the seasonally adjusted job gains were 353k. The adjustment this month does not look excessive compared to history .

The breadth of job gains also improved this month, and for the past few months from the revisions. The re-acceleration in payrolls was broad based, with particular strength in professional and business services, retail, and healthcare. Temporary help workers, the most cyclical type of employment, rose slightly after 21 months of contraction.

Wage growth also reaccelerated, growing 0.6% MoM, matching the largest monthly gain since the pandemic. The YoY growth rebounded to 4.5% from an upwardly-revised 4.3%, a level still higher than what would be consistent with a 2% target. The only thing not to like in today’s numbers is the sharp drop in average weekly hours, which fell to the lowest level since the pandemic. Employers are choosing to hang on to workers but reduce their hours, as the pandemic supply shortage earlier resulted in greater reluctance to layoffs. This is also typical pre-recessionary behavior but with other labor market data generally healthy, we would read it as sign of continued labor hoarding.

The household survey was solid, but didn’t show an acceleration. After adjusting for population controls (an annual practice in January), employment rose by 239k. The labor force participation rate remained unchanged after large declines earlier, and the urate stayed low at 3.7%. solid Although the unemployment rate stayed unchanged at 3.7%. The U6 underemployment rate rose for the second consecutive month, reflecting an increase in part-time workers for economic reasons.

It’s too early to conclude that the labor market is heating up again, given other data showing a general trend of cooling. But the report does raise the risks of the economy reaccelerating, which at this point wouldn’t lead to further rate hikes. But they would certainly push bets on rate cuts further out and reduce the cumulative magnitude. Powell clearly pushed back against rate cuts starting in March, and today’s report closes the door further. We stay with the forecast of a first cut in June and 125bps of easing in total this year.

Chart 1. Headline payrolls beat expectations and showed reacceleration after annual revisions

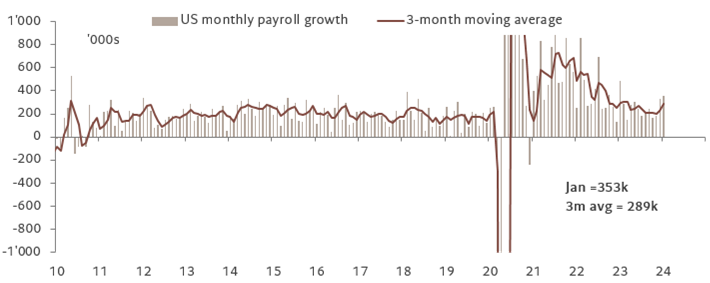

Chart 2. Revisions to private payrolls turned positive

Chart 3. Wage growth accelerated and remains inconsistent with the Fed’s 2% target

Chart 4. Hours worked fell to pandemic lows

Chart 5. Unemployment rate stayed unchanged as labor supply fell sharply

Chart 6. Labor income growth was modest, dragged down by the drop in hours

Chart 7. Employment by industry