Buongiorno,

di seguito e in allegato invio l’analisi sul Present Value of Growth Opportunity per valutare quale sia il valore attuale delle opportunità di crescita futura delle small cap italiane, a cura di Antonio Amendola, Senior Fund Manager, e Simone Benini, Junior Equity & ESG Analyst, AcomeA SGR.

Un caro saluto,

Diana Ferla

AcomeA SGR – Il rialzo dei tassi non metterà in crisi le PMI italiane

A cura di Antonio Amendola, Senior Fund Manager, e Simone Benini, Junior Equity & ESG Analyst, AcomeA SGR

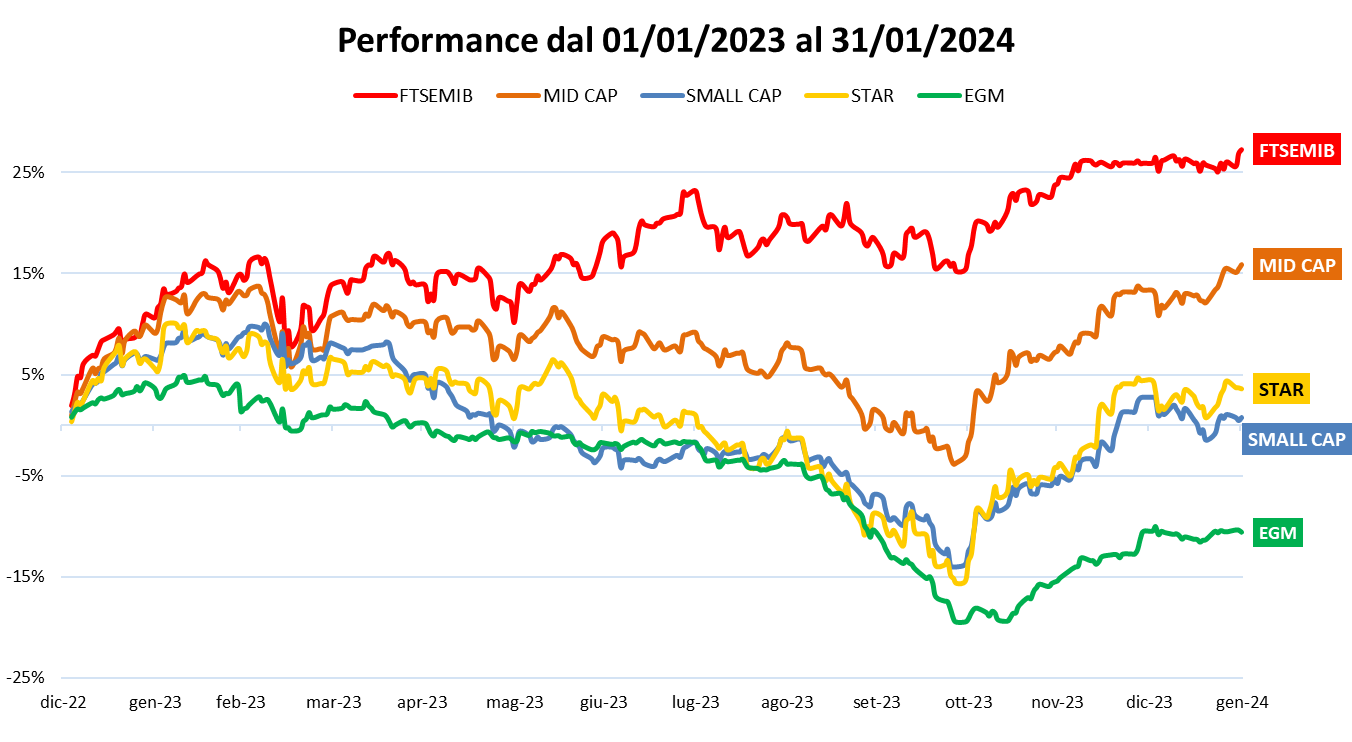

Il 2023 si è chiuso con un rally del mercato che, da inizio novembre, ha contribuito al recupero della performance dei principali indici italian. Cionostante, l’andamento degli indici nel 2023 si è dimostrato particolarmene polarizzato: l’indice Small Cap sottoperforma del 25% l’indice FTSEMIB.

Entrando nel 2024, rimangono le incertezze di tipo macroeconomico, legate a tassi di interesse, inflazione e crescita nonché relative ai recenti conflitti in Israele e nel Mar Rosso, che si vanno ad aggiungere alla situazione Ucraina ancora irrisolta. I temi idiosincratici degli ultimi anni dal lato dell’offerta, come l’incremento dei costi energetici e per le materie prime, sembrano ormai in via di stabilizzazione. Rimane, invece, crescente l’incertezza dal lato della domanda, con dati misti e diversi da settore a settore. Adesempio, il più recente fenomeno di destocking che ha influenzato il segmento industriale nella seconda parte del 2023 appare sulla via della risoluzione.

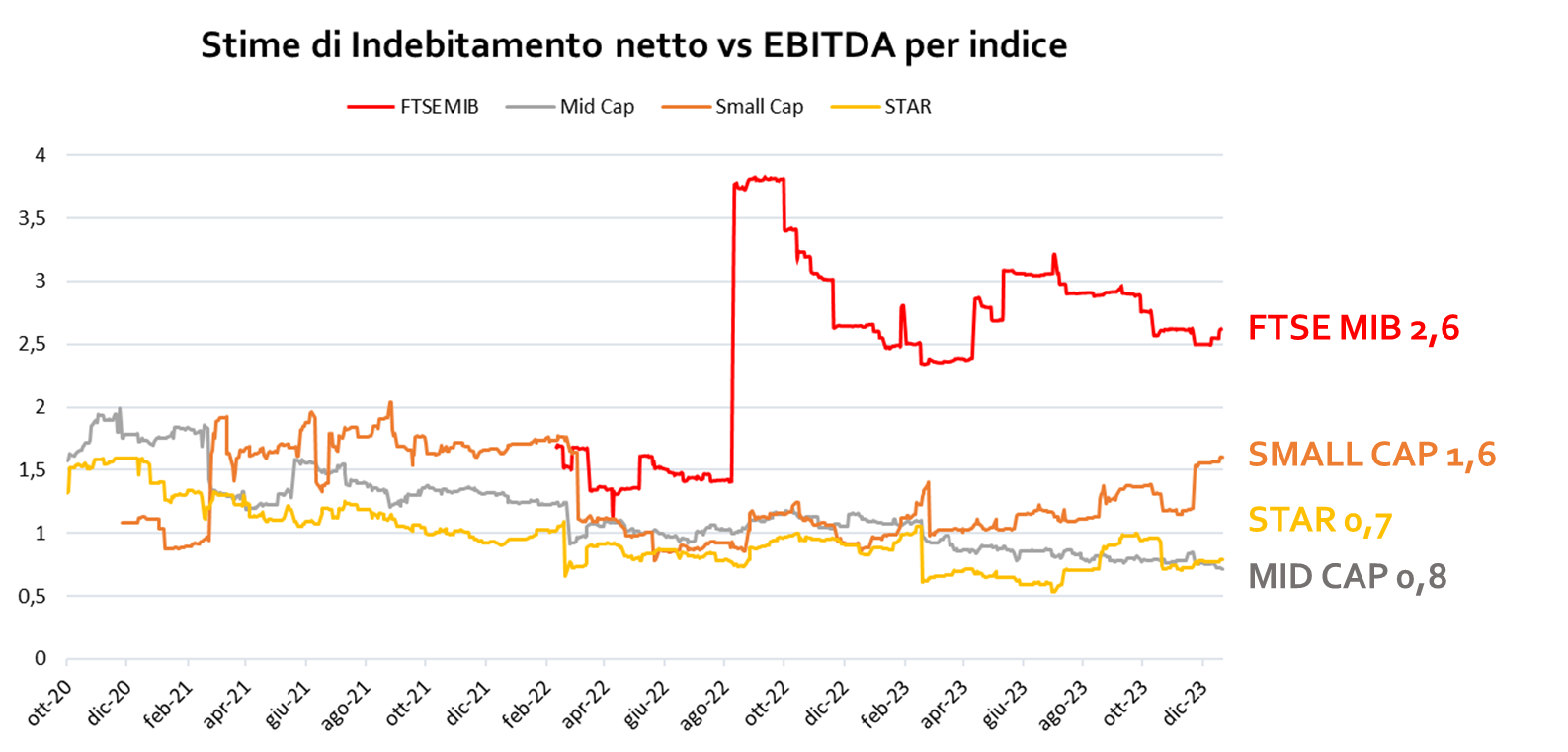

I dati più recenti mostrano un mercato del lavoro ancora forte, inflazione in discesa e i tassi di interesse che sembrano prossimi al taglio nei prossimi mesi. Rimane quindi, per gli investitori, da sciogliere il nodo sulla migliore allocazione del capitale per l’anno a venire. L’allocazione del capitale è un concetto che per molti anni è stato sottovalutato, complici i tassi favorevoli. Prima del recente ciclo di rialzo tassi, infatti, paradossalmente venivano preferite le aziende molto indebitate. Il basso costo del denaro invogliava gli azionisti a spingere i manager a chidere denaro per impiegarlo in investimenti. Investimenti che si confrontavano con tassi vicino allo 0% (o negativi) e quindi con una facile “metro di paragone”.

Negli ultimi anni però, con il rialzo dei tassi, quegli investimenti fatti in epoca di tassi negativi iniziano ad essere improduttivi. A titolo di esempio: un invesitmento fatto tre anni fa con un ritorno sul capitale investito (ROIC) del 3% poteva essere un buon impegno di liquidità.Oggi, invece, risulterebbe un investimento che distrugge valore in quanto non coprirebbe neanche il costo del debito. Gli investitori hanno quindi cambiato repentinamente idea sulle politiche di allocazione del capitale (o dovrebbero) e inizia ad essere il basso indebitamento (o la maggiore redditività del capitale investito) la variabile più importante sui mercati.

Le piccole e medie imprese, come da “manuale del gestore”, non sono gradite nei portafogli in un contesto di rialzo tassi. Questo ha pesato molto sul comparto PMI globale in primis, e poi su quello italiano. Comparto italiano che, oltre alla dinamica dei tassi, ha subito pesanti perdite causa riscatti sproporzionati dai fondi PIR (a fine 2023 siamo a circa 2 miliardi di outflows). Se però si guarda in aggregato il mercato italiano, in realtà, il rapporto di indebitamento delle piccole e medie imprese nostrane è piuttosto contenuto.

Il valore attuale delle opportunità di crescita futura

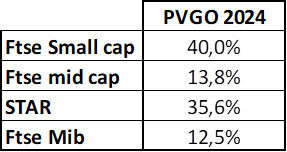

Un’analisi utile a misurare se il prezzo di Borsa di un titolo incorpora le possibilità di crescita futura della società è il calcolo del Present Value of Growth Opportunity (PVGO). Si parte dal concetto che gli utili generati dalle società hanno due destinazioni: possono essere reinvestiti internamente contribuendo a ulteriori opportunità di crescita, oppure possono essere distribuiti ai propri azionisti (per esempio come dividendi) e quindi non contribuire a generare ulteriore crescita.

Il prezzo di una azione si può semplificare come il valore attuale dei flussi di cassa futuri scontati al costo del capitale dell’azienda; con il PVGO andiamo quindi a vedere: quanta parte del prezzo di oggi è dovuta agli utili attuali, conosciuti quindi al tempo dell’analisi, e quanta parte del prezzo di oggi è dovuta agli utili prospettici, non conosciuti ma stimati dagli analisti. Il PVGO misura il valore potenziale che una società può creare reinvestendo gli utili futuri all’interno, ed è calcolato come la differenza tra il prezzo attuale e il valore attuale che non considera prospettive di crescita.

Il PVGO indica quindi la componente del prezzo di un’azione che riflette la crescita attesa degli utili. Se il PVGO è alto, allora il prezzo incorpora già le prospettive di crescita futura della società. I titoli più interessanti risultano quindi quelli il cui prezzo non sconta la crescita attesa degli utili e che quindi impiegano il capitale in modo produttivo.

Elaborazione AcomeA

Nella tabella riassumiamo per i vari indici di mercato italiani la percentuale di aziende che hanno un PVGO attraente (l’analisi è stata condotta escludendo il settore finanziario). Come si evince dall’analisi, a oggi abbiamo la maggior parte di aziende interessanti tra le piccole e medie imprese, in particolare nel FTSE Small Cap (40% dell’indice) e nel segmento STAR (35,6%).

Le multinazionali tascabili su cui puntare

Le performance dei mercati mondiali e l’interesse dei gestori è sempre più polarizzata su pochi e concentrati titoli. Il comparto delle mid e small cap mondiali sta sperimentando una forte sottoperformance per svariati temi di natura macroeconomica come il rialzo dei tassi, le tensioni geopolitiche, le incertezze macroencomiche.

Oltre a questi temi comuni a tutto il mondo, il comparto delle mid e small cap italiane risulta essere ulteriormente vessato per una dinamica puramente tecnica dovuta al mix di outflow fuori misura dai fondi PIR e bassi volumi di scambio. In questo contesto non sembra esserci più spazio per i fondamentali e per le multinazionali tascabili che tutto il mondo ci invida. Tuttavia, un investitore paziente e di lungo periodo in questo scenario dovrebbe, con disciplina e rigore nelle analisi, continuare a posizionarsi su titoli con: basso debito, margini in doppia cifra, presenza internazionale, prodotti di nicchia e management di prima categoria.

Aziende di questa tipologia nel nostro listino ce ne sono in abbondanza e troppo spesso si riduce il nostro mercato al FTSE MIB che non è rappresentativo della spina dorsale economica del nostro Paese, essendo composto per la maggior parte da banche, energy e utilities. Crediamo che sia il momento migliore per supportare queste aziende che sempre più spesso ci vengono portate via da player esteri perché il nostro mercato di capitali non le valorizza o preferisce voglere lo sguardo solo alle società più grandi, drenando capitali da chi invece ne avrebbe bisogno per crescere a portare beneficio alla nostra economia.

Di seguito un estratto di titoli della nostra analisi sul PVGO con le caratteristiche precedentemente descritte:

|

Ticker |

Nome |

Settore |

Segmento |

Net Debt/ EBITDA |

Perf. % 23 |

EBITDAm Forward |

Revenues Growth FY24 |

EV/EBITDA FY24 |

PE FY24 |

|

SFL |

Safilo |

Discretionary |

MID |

1,3x |

-39,9% |

7,5% |

5,3% |

5,0x |

10,5x |

|

ARIS |

Ariston |

Discretionary |

MID |

-0,3x |

-34,9% |

12,1% |

-1,1% |

6,9x |

10,6x |

|

EGLA |

Eurogroup Laminations |

Industrials |

MID |

2,5x |

-29,4% |

12,7% |

26,3% |

4,7x |

9,3x |

|

TNXT |

Tinexta |

Industrials |

MID |

1,2x |

-11,1% |

22,6% |

14,6% |

8,9x |

15,9x |

|

ERG |

Erg |

Utilities |

FTSE MIB |

2,9x |

-0,3% |

70,5% |

15,7% |

9,2x |

17,1x |

|

BSS |

Biesse |

Industrials |

SMALL |

-1,5x |

0,2% |

10,1% |

-2,5% |

4,0x |

19,0x |

|

FF |

Fine Foods |

Health Care |

SMALL |

2,0x |

5,2% |

10,5% |

10,3% |

8,7x |

23,1x |

|

SES |

SESA |

Technology |

MID |

0,3x |

6,0% |

6,9% |

8,3% |

7,6x |

14,9x |

|

IP |

Interpump |

Industrials |

FTSE MIB |

1,0x |

11,2% |

24,1% |

0,2% |

10,3x |

17,3x |

|

IVG |

Iveco |

Industrials |

FTSE MIB |

-0,8x |

46,6% |

10,7% |

-3,2% |

1,0x |

7,8x |

|

CEM |

Cementir |

Materials |

MID |

0,1x |

55,4% |

22,0% |

2,4% |

4,5x |

8,8x |

![]()

Corso Monforte, 13 | 20122 Milano | Italy

D +39.02.45395500 | M +39.349.0847023

Le informazioni contenute in questa e-mail sono destinate alla persona alla quale sono state inviate. Nel rispetto della legge, dei regolamenti e delle normative vigenti, questa e-mail non deve essere resa pubblica poiché potrebbe contenere informazioni di natura strettamente confidenziale. Qualsiasi persona che al di fuori del destinatario dovesse riceverla o dovesse entrarne in possesso non è autorizzata a leggerla, diffonderla, inoltrarla o duplicarla. Se chi legge non è il destinatario del messaggio è pregato di avvisare immediatamente il mittente e successivamente di eliminarlo. Verini & Associati Sas declina ogni responsabilità per l’incompleta e l’errata trasmissione di questa e-mail o per un ritardo nella ricezione della stessa.

The information contained in this e-mail communication is solely intended for the person/legal person to whom it has been sent, and as it may contain information of a personal or confidential nature, it may not be made public by virtue of law, regulations or agreement. If someone other than the intended recipient should receive or come into possession of this e-mail communication, he/she will not be entitled to read, disseminate, disclose or duplicate it. If you are not the intended recipient, you are requested to inform the sender of this e-mail message of this immediately, and to destroy the original e-mail communication. Verini & Associati Sas does not accept any liability for incorrect and incomplete transmission or delayed receipt of this e-mail.